Erhebung AWFUV: Grenzüberschreitende Forderungen und Verbindlichkeiten

Bei Fragen wenden Sie sich an aussenwirtschaft.FUV@oenb.at.

Inhalt

Siehe Verzeichnis rechts.

Erhebungseckdaten

Erhebungscode | AWFUV |

|---|---|

Bezeichnung | Grenzüberschreitende Forderungen und Verbindlichkeiten |

Beschreibung | Regional bzw. nach ausländischen Konzerneinheiten oder Counterpart gegliederte, grenzüberschreitende Forderungs- und Verpflichtungsbestände inkl. nicht transaktionsbedingter Veränderungen und Zinssätzen. |

Meldepflichtige | Inländische natürliche und juristische Personen sowie sonstige Einrichtungen mit oder ohne Rechtspersönlichkeit. |

Meldeperiodizität | Monatlich |

Meldetermin | 15. Kalendertag des Folgemonats |

Meldestichtag | Monatsultimo |

Meldegrenze | Forderungs- oder Verpflichtungsbestände von 10.000.000 EUR (jeweils Summe der Forderungen oder Verpflichtungen). Die Ermittlung erfolgt getrennt für Sonstige Investitionen (exklusive Handelskredite) und Handelskredite. Wenn die Meldegrenze nur forderungs- oder verpflichtungsseitig überschritten wird, muss auch die Gegenseite (Forderungs- und Verpflichtungsbestand) gemeldet werden. |

Meldewährung, -einheit | Originalwährung, kaufmännisch gerundet (auf Einer oder optional bis zu zwei Nachkommastellen) |

Meldewege (Meldungsdaten) | Empfohlen: Weitere: Anleitung Übermittlung AWFUV-Meldung (Schritt für Schritt) Hier finden Sie Informationen zur Registrierung (Zugangsbeantragung) für alle Meldewege. Anleitung Login am OeNB-Portal Weitere Anleitungen (Schritt für Schritt): Anleitung Meldungshistorie und Anleitung Rückfragebeantwortung |

Meldeweg (Stammdaten) | Datenerfassung in MeldeWeb Anleitung Stammdatenbearbeitung (Schritt für Schritt) Anleitung Fremdschlüssel (Schritt für Schritt) |

Meldungsgruppe (für verschlüsselte Datenübermittlung/Meldungen über technische Schnittstelle) | Z – Außenwirtschaft (Dateityp: FV) |

Erhebungs- und Prüfungsstammdaten (für verschlüsselte Datenübermittlung/Meldungen über technische Schnittstelle) | |

Kontakt |

Erhebungsschaubild

Grenzüberschreitende Forderungen und Verpflichtungen (AWFUV) | |

Meldeobjekt | |

Meldestichtag | |

Forderungs- und Verpflichtungsbestände (STANDOW) | |

Originalwährung (WG) | |

Ursprungslaufzeit (URLFZ) | |

Art des Investments (INVART) | |

Land - Sitzland (LD) | Ident (IN) |

Art des Bestandes (BESTART) | |

Wertart (WA) | |

Wert | |

Meldeinhalt

Zu melden sind regional bzw. nach ausländischen Konzerneinheiten oder Counterpart gegliederte, grenzüberschreitende Forderungs- und Verpflichtungsbestände – einschließlich nicht transaktionsbedingter Veränderungen und Zinssätze – gemäß dem Erhebungsschaubild AWFUV.

Die Erhebung ist

in Originalwährung,

nach aushaftenden Nominalbeständen und

auch dann zu legen, wenn sich zur gemeldeten Vorperiode keine Bestandsveränderung ergeben hat.

Zu melden sind grenzüberschreitende Forderungs- bzw. Verpflichtungsbestände. Darunter fallen beispielsweise:

Kredite und Darlehen (getrennt gegenüber Banken oder Nichtbanken, Counterpart)

Girokonten, Einlagen

Verrechnungs-, Cash-Poolingkonten

Finanzleasing

Schuldscheindarlehen

Konsortialkredite

Exportförderungskredite

echte Wertpapier-Pensionsgeschäfte (Repos) bzw. Wertpapier-Leihen

Handelskredite

sonstige Forderungen und Verpflichtungen

Nicht in AWFUV zu berücksichtigen ist/sind

Schuldverschreibungen (mit ISIN), da diese nicht als Kredit, sondern als Wertpapiere zu melden sind (AWWPI, AWWPA)

Operating Leasing (zu melden in: Erhebung des grenzüberschreitenden Dienstleistungsverkehrs)

Bürgschaften und Garantien (wenn bzw. solange für den:die Bürgen:in/Garantiegeber:in selbst keine buchhalterische Forderungs- oder Verpflichtungsposition entsteht)

Meldegrenze

Sofern die Summe der Forderungs- oder Verpflichtungsbestände aus grenzüberschreitenden Sonstigen Investitionen (exklusive Handelskredite) den Betrag von 10.000.000 EUR bzw. einen Euro-Gegenwert in dieser Höhe erreicht oder überschreitet, sind sowohl die aushaftenden Forderungsbestände als auch die aushaftenden Verpflichtungsbestände aus Sonstigen Investitionen (exklusive Handelskredite) zu melden.

Sofern die Summe der Forderungs- oder Verpflichtungsbestände aus Handelskrediten (exklusive Sonstige Investitionen) den Betrag von 10.000.000 EUR bzw. einen Euro-Gegenwert in dieser Höhe erreicht oder überschreitet, sind sowohl die aushaftenden Forderungsbestände als auch die aushaftenden Verpflichtungsbestände aus Handelskrediten (exklusive Sonstige Investitionen) zu melden.

Für die Feststellung der Meldepflicht sind Forderungsseite und Verpflichtungsseite jeweils getrennt voneinander zu betrachten. Wenn in einer Meldeperiode die Meldegrenze überschritten wurde, besteht die Meldepflicht auch für die nachfolgenden Perioden und endet, wenn die Meldegrenze während sechs aufeinanderfolgender Meldeperioden unterschritten wurde (mit Beginn der siebten Meldeperiode; Meldung auf freiwilliger Basis weiterhin möglich – für Beendigung der Meldepflicht: Mail an aussenwirtschaft.fuv@oenb.at). Beim Unterschreiten der Meldegrenze ist der aushaftende Betrag, mit dem die Meldegrenze unterschritten wird, zu melden. Wird jedoch bei einem gemeldeten Finanzierungsinstrument in einer Meldeperiode der Bestand Null erreicht, so ist in der betreffenden Meldeperiode letztmalig der Bestand Null zu melden.

Bei der Ermittlung der Meldegrenze kann die Art des Investments Handelskredit (HAKRE) getrennt von allen anderen betrachtet werden. Wenn die Meldegrenze nur bei dieser Art des Investments (HAKRE) überschritten wird, müssen Forderungs- oder Verpflichtungsbestände zu grenzüberschreitenden Sonstigen Investitionen (exklusive Handelskredite) nicht gemeldet werden (Meldung auf freiwilliger Basis möglich).

Interpretation der Meldegrenze

Grenzüberschreitende Forderungen und Verbindlichkeiten sind in der Erhebung AWFUV meldepflichtig, wenn

die Summe aller grenzüberschreitenden Forderungen/Bankkontobestände (exklusive Handelskredite) die Meldegrenze von EUR 10.000.000 erreicht oder überschreitet oder

die Summe aller grenzüberschreitenden Verpflichtungen (exklusive Handelskredite) die Meldegrenze von EUR 10.000.000 erreicht oder überschreitet oder

die Summe aller grenzüberschreitenden Forderungen aus Handelskrediten (Lieferungen & Leistungen, Anzahlungen) die Meldegrenze von EUR 10.000.000 erreicht oder überschreitet oder

die Summe aller grenzüberschreitenden Verpflichtungen aus Handelskrediten (Lieferungen & Leistungen, Anzahlungen) die Meldegrenze von EUR 10.000.000 erreicht oder überschreitet.

Beispiel 1:

Ein Unternehmen weist mit 31.12.2022 folgende Forderungs- und Verpflichtungsbestände (und Bankkonten) auf:

Bankkonto (Deutschland): EUR 1.000.000

Forderung aus einem IC-Darlehen (Spanien): EUR 4.000.000

Forderung aus Cashpooling (Italien): EUR 6.000.000

Verpflichtung aus Bankkredit (USA): EUR 1.000.000

Forderungen aus Handelskrediten (Deutschland): EUR 2.000.000

Forderungen aus Handelskrediten (Großbritannien): EUR 1.000.000

Verpflichtung aus Handelskrediten (China): EUR 6.000.000

Verpflichtung aus Handelskrediten (Belgien): EUR 500.000

Es müssen die oben angeführten Summen gebildet werden:

Summe aller grenzüberschreitenden Forderungen/Bankkontobestände = EUR 11.000.000 (= EUR 1.000.000 + EUR 4.000.000 + EUR 6.000.000)

Summe aller grenzüberschreitenden Verpflichtungen = EUR 1.000.000

Summe aller grenzüberschreitenden Forderungen aus Handelskrediten = EUR 3.000.000 (= EUR 2.000.000 + EUR 1.000.000)

Summe aller grenzüberschreitenden Verpflichtungen aus Handelskrediten= 6.500.000 (= EUR 6.000.000 + EUR 500.000)

Es müssen die grenzüberschreitenden Forderungen und Verpflichtungen (exklusive Handelskredite; Punkte 1. und 2.), gemeldet werden, weil die Summe aller grenzüberschreitenden Forderungen/Bankkontobestände über der Meldegrenze von EUR 10.000.000 liegt.

Handelskredite (Punkte 3. und 4.) sind in diesem Fall nicht meldepflichtig, weil sowohl die Summe aller grenzüberschreitenden Forderungen aus Handelskrediten als auch die Summe aller grenzüberschreitenden Verpflichtungen aus Handelskrediten unter der Meldegrenze von EUR 10.000.000 liegen.

Beispiel 2:

Ein Unternehmen weist mit 31.12.2022 folgende Forderungs- und Verpflichtungsbestände (und Bankkonten) auf:

Bankkonto (Deutschland): EUR 1.000.000

Forderung aus einem IC-Darlehen (Spanien): EUR 1.000.000

Forderung aus Cashpooling (Italien): EUR 1.000.000

Verpflichtung aus Bankkredit (USA): EUR 9.000.000

Forderungen aus Handelskrediten (Deutschland): EUR 2.000.000

Forderungen aus Handelskrediten (Großbritannien): EUR 11.000.000

Verpflichtung aus Handelskrediten (China): EUR 6.000.000

Verpflichtung aus Handelskrediten (Belgien): EUR 500.000

Es müssen die oben angeführten Summen gebildet werden:

Summe aller grenzüberschreitenden Forderungen/Bankkontobestände = EUR 3.000.000 (= EUR 1.000.000 + EUR 1.000.000 + EUR 1.000.000)

Summe aller grenzüberschreitenden Verpflichtungen = EUR 9.000.000

Summe aller grenzüberschreitenden Forderungen aus Handelskrediten = EUR 13.000.000 (= EUR 2.000.000 + EUR 11.000.000)

Summe aller grenzüberschreitenden Verpflichtungen aus Handelskrediten= 6.500.000 (= EUR 6.000.000 + EUR 500.000)

Es müssen alle Forderungen und Verpflichtungen aus grenzüberschreitenden Handelskrediten (Punkte 3. und 4.) gemeldet werden, weil die Summe aller grenzüberschreitenden Forderungen aus Handelskrediten über der Meldegrenze von EUR 10.000.000 liegt.

Grenzüberschreitende Forderungen und Verpflichtungen exklusive Handelskrediten (Punkte 1. und 2.) sind in diesem Fall nicht meldepflichtig, weil sowohl die Summe aller grenzüberschreitenden Forderungen/Bankkontobestände als auch die Summe aller grenzüberschreitenden Verpflichtungen unter der Meldegrenze von EUR 10.000.000 liegen.

Beispiel 3:

Ein Unternehmen weist mit 31.12.2022 folgende Forderungs- und Verpflichtungsbestände (und Bankkonten) auf:

Bankkonto (Deutschland): EUR 1.000.000

Forderung aus einem IC-Darlehen (Spanien): EUR 1.000.000

Forderung aus Cashpooling (Italien): EUR 1.000.000

Verpflichtung aus Bankkredit (USA): EUR 9.000.000

Forderungen aus Handelskrediten (Deutschland): EUR 2.000.000

Forderungen aus Handelskrediten (Großbritannien): EUR 11.000.000

Verpflichtung aus Handelskrediten (China): EUR 6.000.000

Verpflichtung aus Handelskrediten (Belgien): EUR 500.000

Es müssen die oben angeführten Summen gebildet werden:

Summe aller grenzüberschreitenden Forderungen/Bankkontobestände = EUR 3.000.000 (= EUR 1.000.000 + EUR 1.000.000 + EUR 1.000.000)

Summe aller grenzüberschreitenden Verpflichtungen = EUR 9.000.000

Summe aller grenzüberschreitenden Forderungen aus Handelskrediten = EUR 13.000.000 (= EUR 2.000.000 + EUR 11.000.000)

Summe aller grenzüberschreitenden Verpflichtungen aus Handelskrediten= 6.500.000 (= EUR 6.000.000 + EUR 500.000)

Es müssen alle Forderungen und Verpflichtungen aus grenzüberschreitenden Handelskrediten (Punkte 3. und 4.) gemeldet werden, weil die Summe aller grenzüberschreitenden Forderungen aus Handelskrediten über der Meldegrenze von EUR 10.000.000 liegt.

Grenzüberschreitende Forderungen und Verpflichtungen exklusive Handelskrediten (Punkte 1. und 2.) sind in diesem Fall nicht meldepflichtig, weil sowohl die Summe aller grenzüberschreitenden Forderungen/Bankkontobestände als auch die Summe aller grenzüberschreitenden Verpflichtungen unter der Meldegrenze von EUR 10.000.000 liegen.

Beispiel 4:

Ein Unternehmen weist mit 31.12.2022 folgende Forderungs- und Verpflichtungsbestände (und Bankkonten) auf:

Bankkonto (Deutschland): EUR 15.000.000

Forderung aus einem IC-Darlehen (Spanien): EUR 10.000.000

Forderung aus Cashpooling (Italien): EUR 100.000.000

Verpflichtung aus Bankkredit (USA): EUR 2.000.000

Forderungen aus Handelskrediten (Deutschland): EUR 2.000.000

Forderungen aus Handelskrediten (Großbritannien): EUR 1.000.000

Verpflichtung aus Handelskrediten (China): EUR 53.000.000

Verpflichtung aus Handelskrediten (Belgien): EUR 5.000.000

Es müssen die oben angeführten Summen gebildet werden:

Summe aller grenzüberschreitenden Forderungen/Bankkontobestände = EUR 125.000.000 (= EUR 15.000.000 + EUR 10.000.000 + EUR 100.000.000)

Summe aller grenzüberschreitenden Verpflichtungen = EUR 2.000.000

Summe aller grenzüberschreitenden Forderungen aus Handelskrediten = EUR 3.000.000 (= EUR 2.000.000 + EUR 1.000.000)

Summe aller grenzüberschreitenden Verpflichtungen aus Handelskrediten= 58.000.000 (= EUR 53.000.000 + EUR 5.000.000)

Es müssen sowohl grenzüberschreitende Forderungen und Verpflichtungen (exklusive Handelskrediten; Punkte 1. und 2.) als auch Forderungen und Verpflichtungen aus grenzüberschreitenden Handelskrediten (Punkte 3. und 4.) gemeldet werden, weil die Summe aller grenzüberschreitenden Forderungen/Bankkontobestände und die Summe aller grenzüberschreitenden Verpflichtungen aus Handelskrediten über der Meldegrenze von EUR 10.000.000 liegen.

Beispiel: Keine Meldepflicht

Ein inländisches Unternehmen hat folgende Geschäftsfälle mit dem Ausland getätigt:

Kreditaufnahme in der Höhe von 5.000.000 EUR (Ursprungslaufzeit drei Jahre) bei einer Bank in der Schweiz.

Kreditaufnahme in der Höhe von 2.000.000 EUR (Ursprungslaufzeit 18 Monate) bei einer Bank in Luxemburg.

Es handelt sich um zwei langfristige Kredite (Ursprungslaufzeit ≥ zwölf Monate), die jedoch in Summe die Meldegrenze (10.000.000 EUR) nicht überschreiten. Es muss daher keine AWFUV-Meldung gelegt werden.

Beispiel: Überschreiten der Meldegrenze

Ein amerikanisches (nicht verbundenes) Unternehmen gewährt einem:einer österreichischen Lieferant:in (dem:der Inländer:in) ein Zahlungsziel von 60 Tagen in Höhe von 15.000.000 USD. Die inländische Einheit muss diesen Geschäftsfall in der Erhebung AWFUV in der Originalwährung "USD", mit der Ursprungslaufzeit "K0-12" (kurzfristig bis zwölf Monate), mit Art des Investments "Handelskredit", mit Land-Sitzland "US", mit Art des Bestands "Verpflichtung", mit der Wertart "Nominale" und dem Wert "15.000.000" melden.

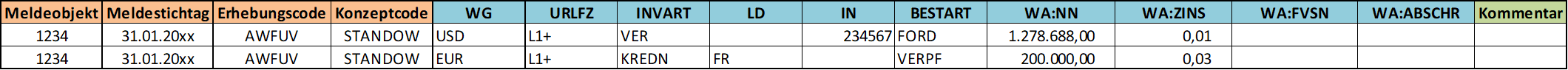

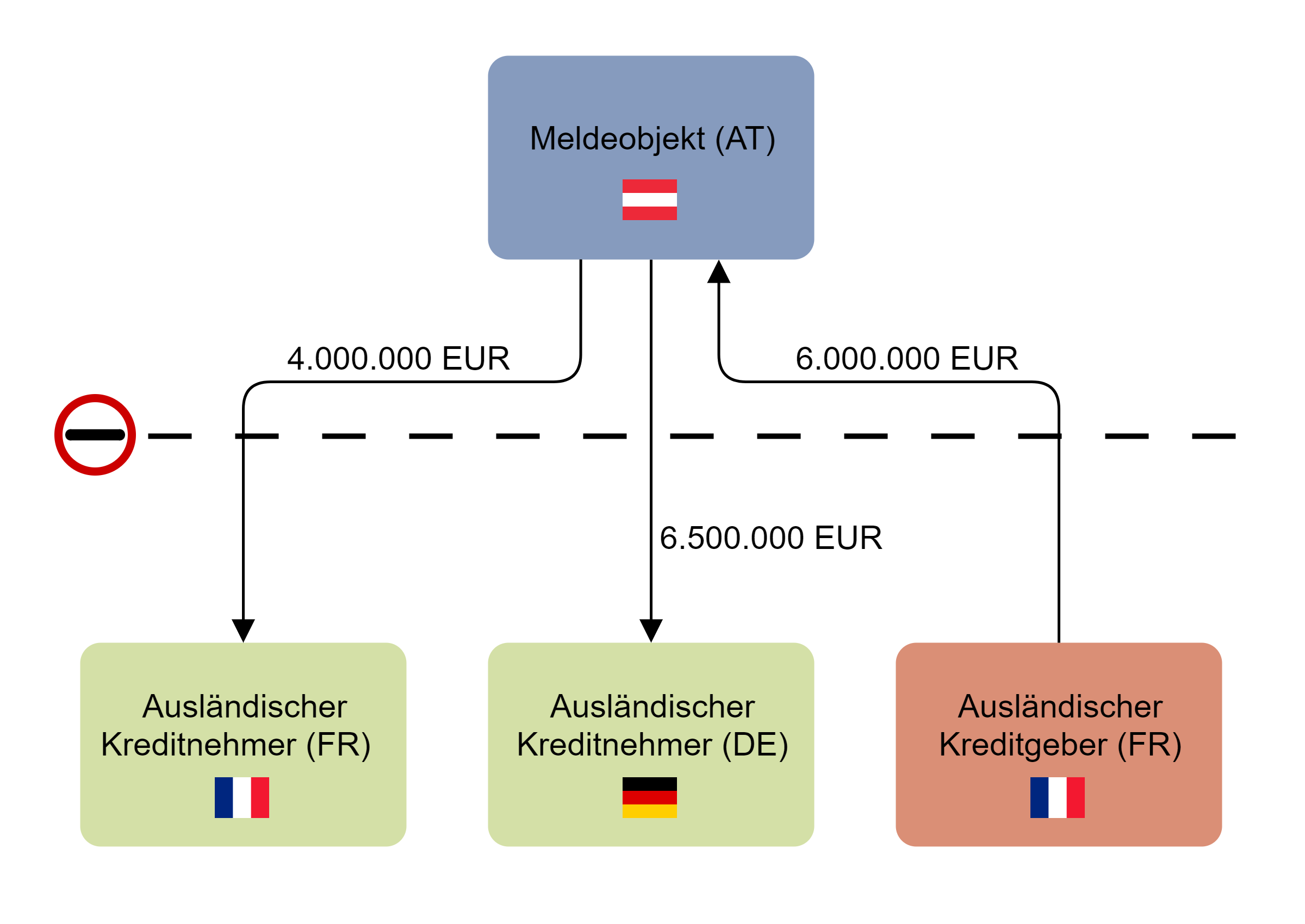

Beispiel: Überschreiten der Meldegrenze mit mehreren Geschäftsfällen

Ein inländisches Unternehmen hat folgende Geschäftsfälle mit dem Ausland getätigt:

Gewährung eines kurzfristigen Kredites an eine:n Ausländer:in (nicht-verbundenes Unternehmen) mit Sitz in Frankreich in der Höhe von 4.000.000 EUR,

sonstige Forderungen gegenüber einem ausländischen Konzernunternehmen mit Sitz in Deutschland in der Höhe von 6.500.000 EUR,

Kreditaufnahme bei einem ausländischen Unternehmen mit Sitz in Frankreich in der Höhe von 6.000.000 EUR,

Forderungsstand: 4.000.000 EUR + 6.500.000 EUR = 10.500.000 EUR

Verpflichtungsstand: 6.000.000 EUR

Da die Meldegrenze auf der Forderungsseite überschritten wird, sind sowohl die Forderungen als auch die Verpflichtungen zu melden.

Die Arten von Beständen sind pro Land bzw. OeNB-Identnummer und in Originalwährung zu melden.

Spezielle Regelung zur Meldung von Sonstigen Investitionen durch MFIs

Die Meldung von Direktinvestitions-Ausleihungen und Direktinvestitions-Einlagen sowie zusätzlicher Inhalte für Zwecke der Außenwirtschaftsstatistiken durch MFIs unterliegen keiner Meldegrenze (MVO ZABIL Kapitalverkehr 1/2022, Anlagen B.1 und B.2).

Meldeobjekt/Meldepflichtige

Meldepflichtig sind alle Inländer:innen, die grenzüberschreitende Sonstige Investitionen tätigen oder Ziel von solchen sind.

Beauftragt ein:e Ausländer:in zur Eintreibung seiner:ihrer Forderungen aus Sonstigen Investitionen gegen Inländer:innen eine:n Inländer:in als Inkassanten:in, obliegt die Meldepflicht dem:der Inkassanten:in. Für den:die meldepflichtige:n Inkassanten:in erstreckt sich die Meldepflicht auf den Gesamtbestand der offenen, zum Inkasso stehenden Forderungen des Ausländers oder der Ausländerin, wobei dieser Gesamtbestand mit der Art des Bestands „Verpflichtung“ zu melden ist.

Beispiel: Meldepflicht einer Holdinggesellschaft

Die deutsche DE1 GmbH ist an der österreichischen AT1 GmbH beteiligt. Die österreichische AT1 GmbH ist an der österreichischen AT2 GmbH beteiligt.

Die deutsche DE1 GmbH gewährt der AT1 GmbH einen Kredit in Höhe von 50.000.000 EUR.

Die seitens der AT1 GmbH erhaltenen Mittel werden im Inland direkt an die AT2 GmbH weitergereicht.

Meldepflichtig ist hier die AT1 GmbH, auch wenn diese nur als "Zwischenfinanzierungs-Gesellschaft" auftritt.

Hinweis für Meldepflichtige im Rahmen des Gemeinsamen Meldewesen-Datenmodells

Hinweis: Für meldepflichtige Einheiten, welche den Einlagen und Sachkonten-Cube (ESSC) sowie den Kredit-Cube (KRSC) (siehe auch Gemeinsames Meldewesen-Datenmodell) melden müssen, gilt die Meldepflicht mit der Abgabe der entsprechenden Cube-Meldungen für die Inhalte der Erhebung AWFUV als erfüllt.

Spezielle Regelungen für Verwaltungsgesellschaften im Sinne des § 3 (2) Z 1 Investmentfondsgesetz

Verwaltungsgesellschaften im Sinne des § 3 Abs. 2 Z 1 Investmentfondsgesetz 2011, BGBl. Nr. 77/2011 idgF sowie Kapitalanlagegesellschaften für Immobilien im Sinne des § 2 Immobilien-Investmentfondsgesetz, BGBl. I Nr. 80/2003 idgF, die gemäß Verordnung Nr. 1073/2013 der Europäischen Zentralbank vom 18. Oktober 2013 über die Statistik über Aktiva und Passiva von Investmentfonds (EZB/2013/38) ABl. L 319 vom 29. November 2013 melden, sind von der Meldungslegung der grenzüberschreitenden Sonstigen Investitionen von Investmentfonds gemäß der MVO ZABIL Kapitalverkehr 1/2022, 2. Hauptstück, 3. Abschnitt, Erhebungsschaubild AWFUV befreit. Sonstige Investitionen auf eigene Rechnung und Namen sind hingegen zu melden.

Hinweis zur Meldepflicht insolventer Einheiten

Unternehmen bzw. andere meldepflichtige Einheiten, die sich in einem Insolvenzverfahren befinden, sind weiterhin in der Erhebung AWFUV meldepflichtig, sofern die entsprechenden Meldegrenzen erreicht werden und sofern von der OeNB nicht anders vorgegeben.

Bei Sanierungsverfahren gilt:

Grenzüberschreitende Forderungen und Verbindlichkeiten sind während des laufenden Verfahrens weiterhin an die OeNB zu melden. Bei Abschluss des Verfahrens ist eine abschließende Nullmeldung einzureichen (in der Spalte WA:NN sind ausschließlich Nullen zu erfassen). Bei jenen Gläubiger:innen, die dem Sanierungsplan zugestimmt haben, ist der zuletzt gemeldete Bestand abzüglich des davon (im Rahmen der Quote) getilgten Betrages, in der Spalte WA:FVSN zu erfassen. Bei jenen Gläubiger:innen, die dem Sanierungsplan nicht zugestimmt haben, ist der zuletzt gemeldete Bestand abzüglich des davon (im Rahmen der Quote) getilgten Betrages, in der Spalte WA:ABSCHR zu erfassen.

Bei Konkursverfahren gilt:

Grenzüberschreitende Forderungen und Verbindlichkeiten sind während des laufenden Verfahrens weiterhin an die OeNB zu melden. Bei Abschluss des Verfahrens ist eine abschließende Nullmeldung einzureichen (in der Spalte WA:NN sind ausschließlich Nullen zu erfassen). Zudem ist in der Spalte WA:ABSCHR die Höhe des zuletzt gemeldeten Bestandes abzüglich des davon (im Rahmen der Quote) getilgten Betrages zu erfassen.

Meldestichtag/Meldeperiode

Die Meldung ist monatlich spätestens bis zum 15. Kalendertag des Folgemonats zu legen. Sollte der 15. Kalendertag des Folgemonats auf einen Samstag, Sonntag oder Feiertag fallen, so ist die Meldung bis zum nächsten Werktag der OeNB zu übermitteln. Der Meldestichtag ist der letzte Tag des jeweiligen Monats.

Spezielle Regelung zur Meldung von Sonstigen Investitionen durch MFIs

Die Meldung ist monatlich spätestens bis zum 10. Bankwerktag des Folgemonats zu legen. Der Meldestichtag ist der letzte Tag des jeweiligen Monats.

Forderungs- und Verpflichtungsbestände (STANDOW)

Beschreibung der Datenfelder und deren Ausprägungen

In Klammer werden die Codes der Datenfelder (Dimensionen) und deren Ausprägungen angeführt. Diese Codes werden benötigt, wenn die Meldung via Excel-Upload oder via DV-Schnittstelle (XML) übermittelt wird.

Währung

Die Meldungen haben in Originalwährung zu erfolgen.

Für Fremdwährungsbeträge ist der dreistellige ISO-Code für die Originalwährung des jeweiligen Art des Investments anzugeben.

→ Wechselkurse - Oesterreichische Nationalbank (OeNB)

Alle Beträge sind in Originalwährung, positiv und kaufmännisch gerundet (auf Einer oder optional bis zu zwei Nachkommastellen) zu übermitteln.

Werte ungleich der Nominalwährung Euro sind nicht umzurechnen sondern in der jeweiligen Originalwährung unter Angabe dieser zu melden.

Beispiel: Umrechnung in Originalwährung

Ein österreichisches Unternehmen hat einen Japanischen-Yen-Kredit bei einer ungarischen Bank in der Höhe von 16.000.000 EUR-Gegenwert mit einer Ursprungslaufzeit von 24 Monaten aufgenommen. Sowohl die Rückzahlung als auch die Zinszahlung erfolgen in Euro.

Da die Meldung in Originalwährung zu erfolgen hat, ist der Betrag von 16.000.000 EUR in JPY umzurechnen und zu melden.

In diesem Beispiel wird ein Wechselkurs von 1 EUR = 103,27 JPY angenommen.

16.000.000 EUR x 103,27 JPY = 1.652.320.000 JPY.

Die Meldung ist in JPY zu legen.

Ursprungslaufzeit

Bitte beachten Sie, dass in der AWFUV-Meldung immer die Ursprungslaufzeit und nicht die Restlaufzeit anzuführen ist.

täglich fällig (TF)

Forderungen bzw. Verpflichtungen ohne Laufzeit oder Kündigungsfrist. Der:die Gläubiger:in kann jederzeit (auf Sicht) darüber verfügen.

kurzfristig, bis 1 Jahr (K0-12)

Forderungen bzw. Verpflichtungen, die eine Ursprungslaufzeit von bis zu einem bzw. von genau einem Jahr haben.

langfristig, über 1 Jahr (L1+)

Forderungen bzw. Verpflichtungen, die eine ursprüngliche Laufzeit von mehr als einem Jahr haben.

Überfällige Forderungen bzw. Verpflichtungen

Überfällige Forderungen sind derzeit nur bei Exportförderungskrediten vorgesehen, alle anderen sind unter der Ursprungslaufzeit zu melden.

Die Wertarten "Überfällige Forderungen" (UEF) sowie "Forderungsverzicht bzw. Schuldennachlass zu überfälligen Forderungen" (FVSNUEF) sind nur durch die OeKB im Rahmen der Exportförderungskredite zu melden.

Art des Investments

Verrechnungskonten (VER)

Zu melden sind ausschließlich Verrechnungskonto-Forderungen und -Verbindlichkeiten ausländischer Zweigniederlassungen gegenüber der österreichischen Hauptniederlassung bzw. Verrechnungskonto-Forderungen und -Verbindlichkeiten österreichischer Zweigniederlassungen gegenüber der ausländischen Hauptniederlassung. Sollte in der Erhebung AWBES gemeldet werden, dass die Zweigniederlassung eigenständig bilanziert, sind in AWFUV nur Forderungen/Verbindlichkeiten zu melden, welche gegebenenfalls zusätzlich zu dem in AWBES gemeldeten Eigenkapital bestehen.

Cash-Pooling (CPOOL)

Zu melden ist die Summe aller Kontostände aus Cash-Poolingkonten mit Ausländer:innen pro Land bzw. konzernintern mit OeNB-Identnummer und Originalwährung. Cash-Poolingkonten dienen im Finanzmanagement der zentralen Liquiditätsbündelung. Im konzerninternen Liquiditätsausgleich wird überschüssige Liquidität entzogen bzw. Liquiditätsunterdeckungen durch Konzernkredite ausgeglichen.

Auch andere Formen des konzerninternen Cash-/Liquiditäts-Managements sind unter dieser Meldeposition zu erfassen.

Kredite, Darlehen (Counterpart = Bank) (KREDB)

Kreditgewährungen bzw. Kreditaufnahmen, die nicht in Wertpapieren verbrieft sind,

Kontokorrentkredite,

revolvierende Kredite,

angekaufte Forderungen, die gegenüber Ausländern:innen bestehen (Factoring & Forfaitierung),

Abtretungen einer Inlandsforderung durch eine:n inländische:n Gläubiger:in an eine:n Ausländer:in in Form einer offenen Zession (der:die inländische Schuldner:in muss eine Verpflichtung melden),

Treuhandkredite sind nur dann zu melden, wenn Sie Treugeber:in sind und der:die Treuhänder:in den Kredit an das Ausland gewährt,

mit Wertpapieren besicherte Kredite,

Kreditaufnahmen bei der Europäischen Investitionsbank (EIB),

Schuldscheindarlehen gegenüber ausländischen Kreditinstituten,

echte Pensionsgeschäfte, soweit sie nicht den Vermögensgegenstand Wertpapiere (sondern beispielsweise Wechsel oder Forderungen) betreffen.

Regionale Gliederung von Schuldscheindarlehen

Als Sitzland des Counterparts ist als Sitzland nicht das Sitzland der arrangierenden Bank, sondern das Sitzland der tatsächlichen Gläubiger:innen, zu erfassen.

Bei der Übertragung/Abtretung von Schuldscheindarlehen und einer sich daraus ergebenden Veränderung der Regionalstruktur der Gläubiger:innen, ist darauf zu achten, dass diese Änderung der Regionalstruktur auch in der AWFUV-Meldung berücksichtigt wird.

Beispiel: Schuldscheindarlehen

Ein österreichisches Unternehmen (AT-Test GmbH) emittiert im Jänner 2022 ein Schuldscheindarlehen in Höhe von EUR 100.000.000 mithilfe einer deutschen Bank (DE-Bank 1) als Arrangeur:in. Als Gläubiger:innen treten die Arrangeurin (DE-Bank 1), eine weitere Bank in Deutschland (DE-Bank 2), eine österreichische Bank (AT-Bank) sowie eine Bank in Spanien (ES-Bank) zu gleichen Teilen auf. Das österreichische Unternehmen muss somit ab Jänner 2022 eine Verpflichtung in Höhe von EUR 50.000.000 (= zweimal 25.000.000) mit dem Länderkürzel “DE” sowie eine Verpflichtung in Höhe von EUR 25.000.000 mit dem Länderkürzel “ES” in AWFUV melden. Die verbleibenden EUR 25.000.000, für welche die AT-Bank als Gläubiger:in auftritt, sind nicht in AWFUV zu berücksichtigen, da es sich hierbei aus Sicht der AT-Test GmbH um keine grenzüberschreitende Verpflichtung handelt.

Im Juli 2023 überträgt die DE-Bank 2 die noch ausständigen EUR 25.000.000 auf eine:n neue:n Gläubiger:in, eine Bank in Italien (IT-Bank). Ab Juli 2023 sind somit aus Sicht der AT-Test GmbH Verpflichtungen in Höhe von EUR 25.000.000 mit dem Länderkürzel “DE”, Verpflichtungen in Höhe von EUR 25.000.000 mit dem Länderkürzel “ES” und Verpflichtungen in Höhe von EUR 25.000.000 mit dem Länderkürzel “IT” in der AWFUV-Meldung zu erfassen.

Kredite, Darlehen (Counterpart = Nicht Bank) (KREDN)

Kreditgewährungen bzw. Kreditaufnahmen, die nicht in Wertpapieren verbrieft sind,

revolvierende Kredite,

angekaufte Forderungen die gegenüber Ausländer:innen bestehen (Factoring & Forfaitierung),

Abtretungen einer Inlandsforderung durch eine:n inländischen Gläubiger:in an eine:n Ausländer:in in Form einer offenen Zession (der:die inländische Schuldner:in muss eine Verpflichtung melden),

Treuhandkredite sind nur dann zu melden, wenn Sie Treugeber:in sind und der:die Treuhänder:in den Kredit an das Ausland gewährt,

mit Wertpapieren besicherte Kredite,

Schuldscheindarlehen gegenüber ausländischen Unternehmen oder öffentlichen Stellen,

echte Pensionsgeschäfte, soweit sie nicht den Vermögensgegenstand Wertpapiere (sondern beispielsweise Wechsel oder Forderungen) betreffen,

Exportförderungskredite, solange die Haftung des Bundes nicht eingetreten ist. Wenn die Bundeshaftung eintritt, meldet die Oesterreichische Kontrollbank Aktiengesellschaft (OeKB), als Handlungsbevollmächtigte des Bundes im Zuge des AusfFG, eine Kreditforderung gegenüber dem Ausland. Selbstbehalte sind weiterhin vom inländischen Exporteur oder der inländischen Exporteurin zu melden.

Beispiel: Factoring

Die österreichische AT-Test GmbH hat im Inland Forderungen gegenüber österreichischen Kund:innen.

Diese Forderungen verkauft die AT-Test GmbH an die deutsche DE-Test GmbH. Die AT-Test GmbH erhält aus diesem Forderungsverkauf von der DE-Test GmbH finanzielle Mittel und der Geschäftsfall wird buchhalterisch bei der AT-Test GmbH als Verbindlichkeit gegenüber der DE-Test GmbH ausgewiesen. Die AT-Test GmbH verpflichtet sich, wenn inländische Forderungen (teilweise) beglichen werden, die Verbindlichkeit gegenüber der DE-Test GmbH auch entsprechend zu begleichen/reduzieren.

Die AT-Test GmbH muss in der AWFUV-Meldung die aus dem Factoring resultierenden Verbindlichkeiten (bewertet zum jeweiligen Monatsultimo) gegenüber der DE-Test GmbH mit der Art des Investments (INVART) als Kredite/Darlehen gegenüber Nicht-Banken (KREDN) melden.

Per 31.12.2022 hat die österreichische AT-Test GmbH Forderungen in Höhe von EUR 35.000.000 gegenüber österreichischen Kund:innen.

Mit 03.01.2023 verkauft die AT-Test GmbH diese Forderungen in voller Höhe an die deutsche DE-Test GmbH. Dies wird in der Bilanz/Buchhaltung der AT-Test GmbH als Verbindlichkeit gegenüber der DE-Test GmbH ausgewiesen.

In der AWFUV-Meldung mit Meldestichtag 31.01.2023 meldet die AT-Test GmbH Verbindlichkeiten in Höhe von EUR 35.000.000 gegenüber der DE-Test GmbH.

Am 14.02.2023 reduzieren sich die Inlandsforderungen der AT-Test GmbH gegenüber ihren österreichischen Kund:innen um EUR 5.000.000. Mit den erhaltenen Mitteln reduziert die AT-Test GmbH auch ihre Verbindlichkeiten gegenüber der DE-Test GmbH auf EUR 30.000.000.

In der AWFUV-Meldung mit Meldestichtag 28.02.2023 meldet die AT-Test GmbH Verbindlichkeiten in Höhe von EUR 30.000.000 gegenüber der DE-Test GmbH.

Girokonten, Einlagen (EINL)

Girokonten,

Einlagen,

Marginkonten (siehe auch Erläuterungen unter Erhebung AWFDE: Grenzüberschreitende Finanzderivate) sowie Bestände im Zusammenhang mit Collateral Management,

Sicherheiten (z. B. für Strom-/Energiegeschäfte), die für an der Börse getätigte Geschäfte, hinterlegt werden.

Echte Wertpapier-Pensionsgeschäfte (Repos) bzw. Wertpapier-Leihen (REPO)

Forderungen, die aus der Hingabe von Geldern an Ausländer:innen im Rahmen von echten Pensionsgeschäften mit Wertpapieren, die aus „Buy and sell-back“-Geschäften oder die aus geliehenen Wertpapieren resultieren,

Verpflichtungen, die aus der Hereinnahme von Geldern von Ausländer:innen im Rahmen von echten Pensionsgeschäften mit Wertpapieren, die aus „Sell and buy-back“-Geschäften oder die aus verliehenen Wertpapieren resultieren.

Finanzleasing (FINLE)

Forderungen oder Verpflichtungen aus Finanzleasinggeschäften, Mietkäufen und "Sale and lease back"-Geschäften.

Operating Leasing

Unter Operating Leasing werden alle Leasinggeschäfte verstanden, welche die Charakteristik des Finanzleasings nicht erfüllen. In diesem Fall erfolgt die Zurechnung des Wirtschaftsgutes zum:zur Leasinggeber:in, bei dem:der das Leasinggut in der Bilanz verbucht wird.

Diese Geschäfte sind im Rahmen der Dienstleistungsmeldung zu erstatten. Aufgrund der ÖNACE-Zuordnung ergibt sich die Meldepflicht für den Dienstleistungsbereich, entweder an die OeNB (ÖNACE 64, 65, 66) oder an Statistik Austria (alle anderen). Details siehe: Erhebung des grenzüberschreitenden Dienstleistungsverkehrs.

Konsortialkredite (KONS)

Berechnung des Kreditanteiles bei Konsortialkrediten

Bei Konsortialkrediten mit ausländischem:ausländischer Konsortialführer:in sind alle Verpflichtungen aus jenen Kreditanteilen zu melden, die von ausländischen Kreditgeber:innen dem:der Inländer:in zur Verfügung gestellt werden.

Bei Konsortialkrediten mit inländischem:inländischer Konsortialführer:in sind alle Verpflichtungen aus jenen Kreditanteilen zu melden, die von ausländischen Kreditgeber:innen dem:der Inländer:in zur Verfügung gestellt werden.

Nicht zu melden sind Verpflichtungen aus Konsortialkreditanteilen, die von inländischen Kreditgeber:innen zur Verfügung gestellt werden.

Beispiel: Berechnung des Kreditanteiles bei Konsortialkrediten

Ein inländisches Unternehmen möchte einen Kredit bei seiner Hausbank in der Höhe von 300.000.000 EUR aufnehmen. Da die Hausbank diese Kreditsumme nicht alleine aufbringen möchte, wird der Kredit durch mehrere Banken aufgebracht: durch die inländische Hausbank (der:die inländische Konsortialführer:in), durch eine:n inländische:n Kreditgeber:in, durch eine:n ausländische:n Kreditgeber:in aus Deutschland sowie durch eine:n weitere:n ausländische:n Kreditgeber:in aus Finnland. Die Kreditsumme wird durch jede Bank zum gleichen Teil (ein Viertel) aufgebracht.

Da es sich um eine:n inländische:n Konsortialführer:in handelt, sind die Verpflichtungen aus jenen Kreditanteilen zu melden, die von ausländischen Kreditgeber:in zur Verfügung gestellt wurden. Verpflichtungen aus Kreditanteilen, die vom inländischen Konsortialführer oder von der inländischen Konsortialführerin und vom inländischen Kreditgeber oder der inländischen Kreditgeberin zur Verfügung gestellt wurden, sind somit nicht meldepflichtig.

300.000.000 EUR / 4 = 75.000.000 EUR

Verpflichtungen aus Kreditanteilen, die vom deutschen und vom finnischen Kreditgeber zur Verfügung gestellt wurden, sind in der Erhebung AWFUV, unter Art des Investments "KONS" mit den jeweiligen Anteilen unter Land "DE" und "FI" zu melden.

Exportförderungskredite (KREDN) (nur durch die Oesterreichsiche Kontrollbank zu übermitteln)

Handelskredite (HAKRE)

Forderungen eines Inländers oder einer Inländerin an Ausländer:innen bzw. Konzernunternehmen aus dem Verkauf von Waren bzw. Dienstleistungen mit einem vereinbarten Zahlungsziel (gewährter Lieferantenkredit),

Verpflichtungen eines Inländers oder einer Inländerin gegen Ausländer:innen bzw. Konzernunternehmen aus dem Ankauf von Waren bzw. Dienstleistungen mit einem vereinbarten Zahlungsziel (erhaltener Lieferantenkredit),

im Voraus geleistete Anzahlungen eines Inländers oder einer Inländerin an ausländische Lieferant:innen mit späterer Lieferung der Waren bzw. Dienstleistungen (gewährter Anzahlungskredit),

im Voraus geleistete Anzahlungen ausländischer Kund:innen mit späterer Lieferung der Waren bzw. Dienstleistungen (erhaltener Anzahlungskredit),

Wechselgeschäfte, welche bilanziell als Forderungen oder Verbindlichkeiten aus Lieferungen und Leistungen dargestellt werden.

Sonstiges (SONS)

Treuhandgeschäfte, etwa Treuhandkredite sind vom Treuhänder oder der Treuhänderin zu melden, wenn dieser:diese ein:e Inländer:in ist; Treuhandkredite sind vom Treugeber oder der Treugeberin zu melden, wenn der:die Treuhänder:in Ausländer:in ist,

Wechselgeschäfte (wenn diese bilanziell nicht als Forderungen oder Verbindlichkeiten aus Lieferungen und Leistungen dargestellt werden),

Abtretung einer inländischen Forderung durch eine:n Inländer:in an einen Ausländer:in in Form einer stillen Zession; der:die Zedent:in (Inländer:in) ist verpflichtet, stellvertretend für den:die inländische:n Schuldner:in eine sonstige Verpflichtung zu melden,

Asset Backed Securities (ABS)-Geschäfte stellen eine Sonderform der stillen Zession dar,

beschlossene aber noch nicht bezahlte Dividenden/Gewinnausschüttungen,

offene Kauf- bzw. Verkaufsforderungen/-verpflichtungen (z.B. aus dem Verkauf von Unternehmensanteilen),

Forderungen oder Verpflichtungen die keiner anderen "Art des Investments" eindeutig zugeordnet werden können.

Die einzelnen Arten des Investments von Forderungen und Verpflichtungen mit demselben Land bzw. demselben Ausländer oder derselben Ausländerin (Counterpart) und derselben Originalwährung sind in einer Meldung zusammenzufassen.

Land - Sitzland

Dieses Land ist das Sitzland des ausländischen (nicht verbundenen bzw. außerhalb des Konzerns) Geschäftspartners oder der ausländischen Geschäftspartnerin der Transaktion. Hier ist der Geschäftssitz von Relevanz. Bei Privatpersonen als Geschäftspartner:innen ist der Wohnsitz, und nicht die Staatsbürgerschaft, heranzuziehen.

Das Land ist mit dem zweistelligen ISO-Code zu melden.

→ Klassifikationen - Oesterreichische Nationalbank (OeNB)

Dimensionsausprägung Land - Sitzland ODER Ident

Die Gliederung des Art des Investments hat entweder nach dem Land - Sitzland oder dem OeNB-Ident zu erfolgen. Beides ist nicht zulässig. Ausschlaggebend ist die Konzernzusammenhörigkeit.

Ländercode bei Krediten der Europäischen Investitionsbank (EIB)

Bei der Meldung von Krediten/Darlehen gegenüber der Europäischen Investitionsbank (EIB) ist als Ländercode “4C” anzugeben.

Ident

Forderungen bzw. Verpflichtungen gegen ausländische Konzernunternehmen bzw. einzelnen Geschäftspartner:innen sind nach der OeNB-Identnummer und nicht nach dem Land - Sitzland zu gliedern.

Stammdaten

Die Stammdaten zu dieser Beziehung sind vor der Datenübermittlung zu erfassen und aktuell zu halten. Zur Bearbeitung von Stammdaten siehe Stammdaten im Zusammenhang mit der Meldungslegung.

Beispiel: Land vs. Identgliederung

Ein österreichisches Unternehmen nimmt einen Kredit bei einer ausländischen Bank auf und leitet dieses konzernintern an eine ausl. Tochter weiter. In diesem Beispiel ist die Verbindlichkeit als "VERPF" und der Angabe des Ländercodes, sowie die Forderung als "FORD" mit der jeweiligen OeNB-Identnummer des Counterparts zu melden.

.png?inst-v=d3c48c34-1cd2-4b37-be24-579771b22dfa)

Art des Bestandes

Forderung (FORD)

aushaftende, positive Nominalstände

Verpflichtung (VERPF)

aushaftende, negative Nominalstände

Positives Vorzeichen

Sowohl bei Forderungen als auch bei Verpflichtungen sind Absolutwerte (positives Vorzeichen) zu melden. Bei "drehenden" Kontoständen z.B. bei Verrechnungs- oder Cashpoolingkonten ist jeweils die Art des Bestandes anzupassen und kein negatives Vorzeichen zulässig.

Bruttodarstellung

Eine Saldierung von Forderungs- und Verpflichtungsbeständen bei gleichen Dimensionsausprägungen ist nicht zulässig (Bruttosichtweise der Zahlungsbilanz).

Wertart

Im Zuge der AWFUV-Meldung ist eine der nachfolgenden Wertarten auszuwählen:

Nominale (NN)

Hier sind die aushaftenden Nominalstände (Nominalwerte) der zu meldenden Forderungen bzw. Verpflichtungen je Land bzw. Counterpart in Originalwährung in einer Meldeperiode anzugeben.

Stände sind grundsätzlich ohne Vorzeichen auszuweisen. Forderungs- oder Verpflichtungsseite ergibt sich aus "Art des Bestandes".

Abschreibungen von Forderungen und Verpflichtungen (ABSCHR)

Im Anlassfall ist unter Abschreibungen der teilweise oder komplette Ausfall der Forderung (bzw. Verpflichtung) zu melden.

Diese Wertminderung reduziert den Forderungs- bzw. Verpflichtungsbestand.

Im Englischen auch als "write-off" bezeichnet.

Forderungsverzicht bzw. Schuldennachlass (FVSN)

Forderungsverzichte bzw. Schuldennachlässe beruhen auf einer vertraglichen Vereinbarung zwischen Gläubiger:innen und Schuldner:innen über die gänzliche oder teilweise Streichung einer Schuld. Wesentliches Merkmal eines Forderungsverzichtes bzw. eines Schuldennachlasses ist, dass es sich um einen Transfer des Gläubigers oder der Gläubigerin an den:die Schuldner:in handelt, der nicht rückgängig gemacht werden kann.

Meldepflichtig sind solche Geschäftsfälle in jener Meldeperiode, in der diese Veränderungen verbucht werden. Sie sind jedoch nur einmal zu melden, und zwar auch dann, wenn diese Fälle noch länger im Rechnungswesen/der Buchhaltung geführt werden.

Zu beachten ist hier, dass der gemeldete Betrag pro Art der Forderung bzw. Verpflichtung nicht größer sein darf, als der Bestand dieser Forderung bzw. Verpflichtung der Vorperiode.

Im Englischen auch als "debt forgiveness" bezeichnet.

Überfällige Forderung (UEF)

Forderungen bzw. Verpflichtungen gelten als uneinbringlich aufgrund von Konkurseröffnung, Ausgleich bzw. permanenter Zahlungsunfähigkeit des Schuldners oder der Schuldnerin oder aufgrund sonstiger permanenter Uneinbringlichkeit. Es gibt keine vertragliche Vereinbarung zwischen dem:der Gläubiger:in und dem:der Schuldner:in über die Streichung der Schuld.

Meldepflichtig sind solche Geschäftsfälle in jener Meldeperiode, in der diese nicht-transaktionsbedingten Veränderungen verbucht werden. Sie sind jedoch nur einmal zu melden, und zwar selbst dann, wenn diese Fälle noch länger im Rechnungswesen/der Buchhaltung geführt werden.

Forderungsverzicht bzw. Schuldennachlass zu überfälligen Forderungen (FVSNUEF)

Zinssatz (ZINS)

Hier ist der vereinbarte Zinssatz je nach Art des Bestandes anzugeben. Wenn bei Krediten gleiche Dimensionsausprägungen vorliegen (gleiches Land, gleiche Währung bzw. ev. gleicher Counterpart), allerdings unterschiedliche Zinssätze – dann ist ein durchschnittlicher Zinssatz zu melden (gewichteter Durchschnitt – siehe nachfolgende Beispiele). Negative Zinssätze sind mit negativen Vorzeichen zu melden. Variable Zinssätze sind in der jeweiligen Meldeperiode anzupassen.

Interne Verrechnungssätze: Auch für konzerninterne Geldanlagen bzw. Kreditaufnahmen werden geldmarktgenäherte Zinsen verrechnet und der Zinssatz ist daher anzugeben.

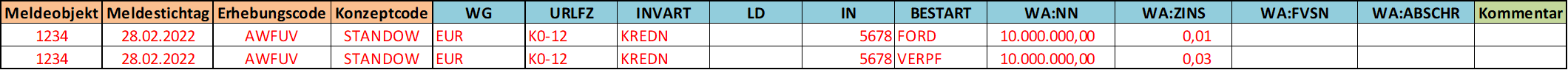

Beispiel 1: Gewichteter Durchschnittszinssatz

Es bestehen seitens der meldepflichtigen AT-Test GmbH mit Identnummer 1234 zwei kurzfristige Kreditforderungen (Originalwährung = Euro) gegenüber der ausländischen Tochtergesellschaft DE-Testtochter GmbH mit Identnummer 5678.

Beide Forderungen belaufen sich auf 10.000.000 EUR, wobei ein Kredit mit 1% p.a. und ein Kredit mit 3% p.a. verzinst ist.

Die beiden Forderungsbestände müssen in der Spalte WA:NN als Summe gemeldet werden. In der Spalte WA:ZINS muss ein gewichteter Durchschnittszinssatz (= 10.000.000/20.000.000*0,01 + 10.000.000/20.000.000*0,03 = 0,02) erfasst werden.

Korrekte Erfassung:

Die beiden Forderungsbestände dürfen nicht in zwei Zeilen gemeldet werden.

Falsche Erfassung:

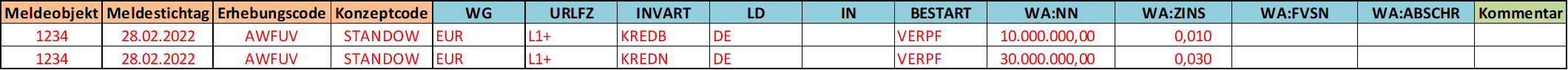

Beispiel 2: Gewichteter Durchschnittszinssatz

Es bestehen seitens der meldepflichtigen AT-Test GmbH mit Identnummer 1234 zwei langfristige Kreditverpflichtungen (Originalwährung = Euro) gegenüber deutschen Banken. Eine Verpflichtung beläuft sich auf 10.000.000 EUR und ist mit 1% p.a. verzinst. Die zweite Verpflichtung beläuft sich auf 30.000.000 EUR und ist mit 3% p.a. verzinst.

Die beiden Verpflichtungsbestände müssen in der Spalte WA:NN als Summe gemeldet werden. In der Spalte WA:ZINS muss ein gewichteter Durchschnittszinssatz (= 10.000.000/40.000.000*0,01 + 30.000.000/40.000.000*0,03 = 0,025) erfasst werden.

Korrekte Erfassung:

Die beiden Verpflichtungsbestände dürfen nicht in zwei Zeilen gemeldet werden.

Falsche Erfassung:

Wert

Alle Werte sind in Originalwährung, kaufmännisch gerundet (auf Einer oder optional bis zu zwei Nachkommastellen) zu übermitteln. Das Vorzeichen wird über die Dimension "Art des Bestandes" angegeben.

Wertkommentar

Alle Werte können kommentiert werden. Kommentare reduzieren allfällige Rückfragen. Wenn sich im Rahmen der Meldungslegung eine systembasierte Rückfrage ergibt, dann ist ein verpflichtender Kommentar zu erfassen.

Um Rückfragen zu vermeiden, weist die OeNB auf folgende Punkte im Zusammenhang mit der Kommentierung hin:

Um die Aussagekraft der Kommentare sicherzustellen, vermeiden Sie Abkürzungen.

Kommentieren Sie hohe Bestands- und Zinsveränderungen (aufgrund ihrer statistischen Signifikanz bzw. nicht regelmäßig vorkommende Veränderungen) durch Angabe des Geschäftsfallhintergrunds.

Sollte die Summe der Inflows (aus dem Ausland erhaltene Mittel) stark von der Summe der Outflows (ins Ausland abgeflossene Mittel) abweichen, kommentieren Sie Mittelverwendung bzw. Mittelaufbringung sowie den Grund für den erhöhten/geringeren Liquiditätsbedarf.

Qualitätsanforderungen

Die AWFUV-Meldung muss zeitgerecht und vollständig an die OeNB übermittelt werden.

Das setzt voraus, dass die Stammdaten vor Meldungsübermittlung in der Applikation MeldeWeb korrekt (am aktuellen Stand) sind und bestätigt wurden.

Eine vollständige AWFUV-Meldung umfasst alle Dimensionsausprägungen über sämtliche Arten der getätigten Investments (Kreditdaten und Handelskreditdaten in einer Meldung).

Wenn sich im Rahmen der Meldungslegung eine systembasierte Rückfrage ergibt, dann ist ein verpflichtender Kommentar zu erfassen.

Die OeNB überprüft die eingelangten Meldungen und kommt bei etwaigen Fragen auf die Meldenden zu. Diese sind umgehend zu beantworten.

Siehe weiters: Allgemeine Bestimmungen.

Technische Beschreibung

Erhebungstemplate (optimiert für DV-Schnittstelle)

Kopfdaten | Gemeldete Konzepte | Dimensionen | ||

Code | Bezeichnung | Code | Bezeichnung | |

|---|---|---|---|---|

Erhebungscode (EC) Meldeobjekt (MO) Meldestichtag (MP) | STANDOW | Forderungs- und Verpflichtungsbestände | IN | Ident |

LD | Land - Sitzland | |||

WG | Währung | |||

URLFZ | Ursprungslaufzeit | |||

INVART | Art des Investments | |||

BESTART | Art des Bestandes | |||

WA | Wertart | |||

Dimensionen (Datenfelder)

Code | Bezeichnung |

|---|---|

WG | Währung |

URLFZ | Ursprungslaufzeit |

INVART | Art des Investments |

LD | Land - Sitzland |

IN | Ident |

BESTART | Art des Bestandes |

WA | Wertart |

Attributsausprägungen

WG | |

Code | Bezeichnung |

ISO-Währungscode | Währung |

URLFZ | |

Code | Bezeichnung |

TF | täglich fällig |

K0-12 | kurzfristig, bis 1 Jahr |

L1+ | langfristig, über 1 Jahr |

INVART | |

Code | Bezeichnung |

VER | Verrechnungskonten |

CPOOL | Cash-Pooling |

KREDB | Kredite, Darlehen (Bank) |

KREDN | Kredite, Darlehen (Nicht Bank) |

EINL | Girokonten, Einlagen |

REPO | Echte Wertpapier-Pensionsgeschäfte (Repos) bzw. Wertpapier-Leihen |

FINLE | Finanzleasing |

SONS | Sonstiges |

KONS | Konsortialkredite |

HAKRE | Handelskredite |

LD | |

Code | Bezeichnung |

ISO-Landcode | Land |

IN | |

Code | Bezeichnung |

OeNB-Identnummer | OeNB-Identnummer |

BESTART | |

Code | Bezeichnung |

FORD | Forderungen |

VERPF | Verpflichtungen |

WA | |

Code | Bezeichnung |

NN | Nominale |

ZINS | Zinssatz (in Prozent) |

ABSCHR | Abschreibungen von Forderungen und Verpflichtungen |

FVSN | Forderungsverzicht bzw. Schuldennachlass |

UEF | Überfällige Forderung (ausschließlich melderelevant für die OeKB) |

FVSNUEF | Forderungsverzicht bzw. Schuldennachlass zu überfälligen Forderungen (ausschließlich melderelevant für die OeKB) |

Meldebeispiele (xlsx/xml)

Meldebeispiel: