Erhebung AWFDE: Grenzüberschreitende Finanzderivate

Bei Fragen wenden Sie sich an aussenwirtschaft.FDE@oenb.at.

Inhalt

Siehe Verzeichnis rechts.

Erhebungseckdaten

Erhebungscode | AWFDE |

|---|---|

Bezeichnung | Grenzüberschreitende Finanzderivate |

Beschreibung | Erhebung von meldepflichtigen grenzüberschreitenden Transaktionen und Beständen aus Geschäften mit Finanzderivaten |

Meldepflichtige | Inländer:innen, die mit Ausländer:innen grenzüberschreitende Geschäfte mit Finanzderivaten tätigen |

Meldeperiodizität | Monatlich |

Meldetermin | 15. Kalendertag des Folgemonats |

Meldestichtag | Monatsultimo |

Meldegrenze | 1.000.000 EUR |

Meldewährung, -einheit | Euro, kaufmännisch gerundet (auf Einer oder optional bis zu zwei Nachkommastellen) |

Meldewege (Meldungsdaten) | Empfohlen: Weitere: Hier finden Sie Informationen zur Registrierung (Zugangsbeantragung) für alle Meldewege. Anleitung Login am OeNB-Portal Weitere Anleitungen (Schritt für Schritt): Anleitung Meldungshistorie und Anleitung Rückfragebeantwortung |

Meldungsgruppe (für verschlüsselte Datenübermittlung/Meldungen über technische Schnittstelle) | Z – Außenwirtschaft (Dateityp: DE) |

Erhebungs- und Prüfungsstammdaten | Datenmodell/Basic Cube (für finanzielle Einheiten/Banken) |

Kontakt |

Erhebungsschaubild

Grenzüberschreitende Finanzderivate (AWFDE) | |

Meldeobjekt | |

Meldestichtag | |

Bestände von Finanzderivaten (STAND) | Transaktionen im Zusammenhang mit Finanzderivaten (TRANS) |

Land - Sitzland (LD) | Land - Sitzland (LD) |

Art des Derivats (DERART) | Art des Derivats (DERART) |

Assetklasse (AKL) | Assetklasse (AKL) |

Art des Bestandes (BESTART) | Transaktionszuordnung (TRANSZ) |

Wertart (WA) | Wertart (WA) |

Wert | Wert |

Meldeinhalt

Zu melden sind regional gegliederte grenzüberschreitende Transaktionen (Zahlungseingänge und Zahlungsausgänge) und Bestände (Forderungen und Verpflichtungen) aus Geschäften mit Finanzderivaten gemäß dem Erhebungsschaubild AWFDE.

Unter Finanzderivate sind alle Derivate gemäß Anhang 2 der Verordnung (EU) Nr. 575/2013 des Europäischen Parlaments und des Rates vom 26. Juni 2013 über Aufsichtsanforderungen an Kreditinstitute und Wertpapierfirmen (CRR-Verordnung) sowie Kreditderivate zu verstehen. Börsengehandelte (in- und ausländische) Finanzderivate wie standardisierte Optionen und Futures, für die eine ISIN vergeben wurde, sind unter Finanzderivate zu melden und nicht in die Erhebung Wertpapierdepots Inland (AWWPI) aufzunehmen.

In der Erhebung AWFDE sind Transaktions- sowie Bestandsdaten zu folgenden Derivatsarten zu melden:

Optionen

Gekaufte Optionen

Gekaufte Optionen sind börsennotierte Optionen und OTC-Optionen, die durch eine:n Inländer:in von einem:einer ausländischen Geschäftspartner:in gekauft werden. Eine gekaufte Option kann sowohl der Kauf einer Call-Option als auch der Kauf einer Put-Option sein. Bei einer Option (bedingtes Termingeschäft) hat der:die Käufer:in (Long-Position, Inhaber:in einer Option) die Möglichkeit, sein:ihr Recht auszuüben oder es verfallen zu lassen. Der:die Käufer:in erwirbt in diesem Fall eine Forderung. In diesem Bereich ist immer die Inhaber:innen-Sicht (Long-Position) zu melden, unabhängig davon, ob es sich um eine Call- oder Put-Option handelt.

Zur Derivatsart "Optionen" zählen aus Inhaber:innen-Sicht (Long-Position) u. a.:gekaufte Credit Spread-Optionen,

gekaufte Zinsoptionen,

gekaufte Währungsoptionen,

gekaufte Optionen auf Substanzwerte und sonstige Wertpapierindex-Optionen,

gekaufte Edelmetall-Optionen,

gekaufte Waren-Optionen und sonstige gekaufte bedingte Termingeschäfte.

Geschriebene Optionen

Geschriebene Optionen sind börsennotierte Optionen und OTC-Optionen, die von einem:einer Inländer:in an eine:n ausländische:n Geschäftspartner:in verkauft werden. Eine geschriebene Option kann sowohl der Verkauf einer Call-Option als auch der Verkauf einer Put-Option sein. Bei einer Option (bedingtes Termingeschäft) geht der:die Verkäufer:in (Short-Position, Stillhalter einer Option) immer eine Verpflichtung ein. In diesem Bereich ist immer die Stillhalter:innen-Sicht (Short-Position) zu melden, unabhängig davon, ob es sich um eine Call- oder Put-Option handelt.

Zur Derivatsart "Optionen" zählen aus Stillhalter:innen-Sicht (Short-Position) u. a.:geschriebene Credit Spread-Optionen,

geschriebene Zinsoptionen,

geschriebene Währungsoptionen,

geschriebene Optionen auf Substanzwerte und sonstige Wertpapierindex-Optionen,

geschriebene Edelmetall-Optionen,

geschriebene Waren-Optionen und sonstige geschriebene bedingte Termingeschäfte.

Futures

Futures sind standardisierte, unbedingte Termingeschäfte, die eine Verpflichtung darstellen, einen bestimmten Basiswert zu einem bereits beim Kauf fixierten Preis zu einem bestimmten zukünftigen Zeitpunkt zu kaufen bzw. zu verkaufen. Bei Futures werden nur Transaktionsdaten, keine Bestandsdaten, erhoben.

Zur Derivatsart "Futures" zählen Commodity und Financial Futures wie u.a.:Zinsterminkontrakte und zinsbezogene Index-Kontrakte,

Währungsterminkontrakte/DTG und währungsbezogene Index-Kontrakte,

Termingeschäfte in Substanzwerten und sonstige wertpapierkursbezogene Index-Termingeschäfte,

Index-Kontrakte in Substanzwerten und sonstige wertpapierkursbezogene Index-Terminkontrakte,

Edelmetall-Terminkontrakte,

Waren-Terminkontrakte und andere vergleichbare Verträge.

Forwards

Forwards sind unbedingte Termingeschäfte, die eine Verpflichtung darstellen, einen bestimmten Basiswert zu einem bereits beim Kauf fixierten Preis zu einem bestimmten zukünftigen Zeitpunkt zu kaufen bzw. zu verkaufen. Im Gegensatz zu Futures sind die Vertragsbestandteile bei Forwards in der Regel nicht standardisiert definiert, sondern werden individuell zwischen den beiden Vertragsparteien spezifiziert und am OTC-Markt gehandelt.

Zu Derivatsart “Forwards” zählen u. a.:Zinstermingeschäfte (Forward Rate Agreements) einschließlich Käufe und Verkäufe von Termineinlagen und Wertpapieren auf Termin,

Devisentermingeschäfte,

Edelmetall-Termingeschäfte,

Warentermingeschäfte,

Credit Spread Forwards.

Swaps

Swaps sind vertragliche Vereinbarungen in denen Vertragspartner:innen vereinbaren, Zahlungen, die sich auf einen vereinbarten fiktiven Kapitalbetrag beziehen – über einen definierten Zeitraum und zu im Voraus festgelegten Bedingungen – zu leisten.

Zur Derivatsart "Swaps" zählen u. a.:Zinsswaps,

Floating Zinsswaps (floating to fixed, fixed to floating und float to float),

Währungs- und Zinsswaps mit mehreren Währungen (Cross Currency-Zinsswaps, Kapitalmarktswaps),

Geldmarktswaps (Devisenswaps),

Single Name Credit Default Swaps,

Portfolio Credit Default Swaps,

Total Return Swaps.

Sonstige Finanzderivate

Unter sonstige Finanzderivate fallen ausschließlich jene Finanzderivats-Geschäfte, die nicht einer der anderen Kategorien zuordenbar sind.

HINWEIS:

NICHT in die AWFDE-Meldung miteinzubeziehen sind:

Underlying/Basiswert

Swapsumme/Forwardsumme

Derivative Wertpapiere bzw. verbriefte Finanzderivate, wie Optionsscheine, Zertifikate (z. B. Garantie-, Index-, Investment- oder Turbozertifikate), Wertpapiere mit eingebetteten Finanzderivaten (z. B. Aktien-, Wandel- oder Optionsanleihen, Credit Linked Notes) und ähnliche als Wertpapiere gestaltete Hebelprodukte – diese (3. Aufzählungspunkt) sind in die Erhebung Wertpapierdepots Inland (AWWPI) aufzunehmen

Initial Margins sind in die Erhebung Grenzüberschreitende Forderungen und Verbindlichkeiten (AWFUV) als Einlage (EINL) aufzunehmen

Meldegrenze

Die Meldegrenze kann sowohl durch Transaktionen als auch durch Bestände aus grenzüberschreitenden Geschäften mit Finanzderivaten erreicht oder überschritten werden. Wird eine der beiden Meldegrenzen (entweder Transaktionen oder Bestände) erreicht oder überschritten, müssen beide Konzepte (Transaktionen und Bestände) gemeldet werden.

Transaktionen:

Saldo aus Zahlungseingänge und Zahlungsausgänge (Differenz) aller grenzüberschreitender Finanzderivatsgeschäfte innerhalb einer Meldeperiode: 1.000.000 EUR.

Bestände:

Summe aus bewerteten Forderungs- und Verpflichtungsbeständen (absolute Summe) aller grenzüberschreitender Finanzderivatsgeschäfte zum Monatsultimo: 1.000.000 EUR.

Unterscheitung der Meldegrenze + Leermeldung:

Wird nach erfolgter Meldung innerhalb der nächsten Meldeperiode die genannte Meldegrenze sowohl bei Transaktionen (Zahlungseingängen und Zahlungsausgängen) als auch bei Beständen (Forderungen und Verpflichtungen) unterschritten, hat eine Leermeldung zu erfolgen. Weitere Meldungen sind erst wieder bei neuerlichem Erreichen oder Überschreiten der Meldegrenze erforderlich.

Beispiel: Meldegrenze bei grenzüberschreitenden Finanzderivats-Transaktionen (Positiver Saldo)

Eine inländische Einheit verkauft eine (geschriebene) Option im Wert von 3.000.000 EUR (Zahlungseingang) an eine:n deutsche:n Geschäftspartner:in. Gleichzeitig erhält diese inländische Einheit Zinszahlungen im Ausmaß von 700.000 EUR (Zahlungseingang) aus einem Interest Rate Swap mit einem:einer Geschäftspartner:in aus Irland und muss an diesen:diese Zinszahlungen in der Höhe von 500.000 EUR (Zahlungsausgang) leisten.

Es ist der Saldo dieser Transaktionen zu berechnen: 3.000.000 EUR + 700.000 EUR - 500.000 EUR = 3.200.000 EUR.

Der Saldo der Transaktionen überschreitet die Meldegrenze von 1.000.000 EUR. Somit muss eine Transaktion für Deutschland (+ 3.000.000 EUR) und eine Transaktion für Irland (+ 200.000 EUR) gemeldet werden.

Beispiel: Meldegrenze bei grenzüberschreitenden Finanzderivats-Transaktionen (Negativer Saldo)

Eine inländische Einheit kauft Optionen im Wert von 300.000 EUR (Zahlungsausgang) aus Deutschland, 400.000 EUR (Zahlungsausgang) aus den USA und 350.000 EUR (Zahlungsausgang) aus Großbritannien.

Es ist der Saldo dieser Transaktionen zu berechnen: - 300.000 EUR - 400.000 EUR - 350.000 EUR = - 1.050.000 EUR.

Der Absolutbetrag von 1.050.000 EUR übersteigt die Meldegrenze von 1.000.000 EUR. Somit muss eine Transaktion für Deutschland (- 300.000 EUR), eine Transaktion für die USA (- 400.000 EUR) und eine Transaktion für Großbritannien (- 350.000 EUR) gemeldet werden.

Beispiel: Meldegrenze bei grenzüberschreitenden Finanzderivats-Transaktionen (Zusammenhang Transaktionen und Beständen)

Eine inländische Einheit besitzt per 31. Jänner Forderungen aus gekauften Optionen gegenüber Italien im Ausmaß von 2.000.000 EUR. Außerdem erhält diese inländische Einheit im Jänner eine Zinszahlung eines spanischen Geschäftsparnters bzw. einer spanischen Geschäftspartnerin aus einem Interest Rate Swap im Ausmaß von 300.000 EUR (Zahlungseingang).

Da die Forderung (Bestand) die Meldegrenze von 1.000.000 EUR überschreitet, müssen sowohl die erhaltene Transaktion (Zahlungseingang) aus Spanien (+ 300.000 EUR), als auch die Forderung gegenüber Italien (2.000.000 EUR) gemeldet werden.

Meldeobjekt/Meldepflichtige

Meldepflichtig sind alle Inländer:innen, die mit Ausländern:innen grenzüberschreitende Geschäfte mit Finanzderivaten tätigen – sofern die im vorherigen Abschnitt erläuterten Meldegrenzen überschritten werden.

Für CRR-KIs, welche das Gemeinsames Meldewesen-Datenmodell nutzen, siehe Darstellung der Erhebung im Meldewesen Daten- und Informationsmodell (MDI; Modellierung im Basic Cube). Die Meldungslegung erfolgt im Rahmen des angeführten Datenmodells.

Meldestichtag/Meldeperiode

Die Meldung ist sowohl bei Transaktionen als auch Beständen monatlich spätestens bis zum 15. Kalendertag des Folgemonats zu legen. Eine Meldeperiode entspricht einem Kalendermonat. Als Kriterium für die Zuordnung eines Geschäftes in eine bestimmte Meldeperiode ist der Buchungstag (nicht der Abrechnungstag) zu verwenden. Das bedeutet, dass alle Geschäfte, die den Buchungstag nach dem Monatsultimo (z. B. 31. März) der Meldeperiode haben, keinesfalls in die Meldung betreffend diesen Monatsultimo (31. März) aufgenommen werden dürfen. Sie werden in der darauf folgenden Meldeperiode (April) gemeldet.

Transaktionen

Der Meldestichtag ist der letzte Tag des Monats, in dem die Transaktionen (Zahlungseingänge und Zahlungsausgänge) verbucht wurden.

Bestände

Der Meldestichtag für Bestände (Forderungen und Verpflichtungen) ist der letzte Tag des jeweiligen Monats.

Regionale Gliederung

Die Meldung von Transaktionen (Zahlungseingänge und Zahlungsausgänge) sowie von Beständen (Forderungen und Verpflichtungen) aus grenzüberschreitenden Geschäften mit Finanzderivaten ist je ISO-Land des ausländischen Geschäftspartners oder der ausländischen Geschäftspartnerin und je Derivatsart und Assetklasse vorzunehmen.

Beispiel: Regionale Gliederung

Eine inländische Einheit tätigt im Mai mehrere grenzüberschreitende Transaktionen im Zusammenhang mit Finanzderivaten: Sie erhält Zahlungen aus Großbritannien (Optionen), aus Deutschland (Futures) und aus den USA (Optionen).

Außerdem tätigt die inländische Einheit Zahlungen an Einheiten aus Italien und Frankreich.

Der Absolutbetrag des Saldos dieser Transaktionen überschreitet die Meldegrenze von 1.000.000 EUR.

Somit müssen fünf Transaktionen regional gegliedert (GB, DE, US, IT und FR) sowie nach der jeweiligen Derivatsart untergliedert (Futures, Optionen etc.) gemäß dem Erhebungsschaubild AWFDE an die OeNB gemeldet werden.

Bestände von Finanzderivaten (KONZEPTCODE = STAND)

Bestände (Forderungen und Verpflichtungen) sind mit dem beizulegenden Zeitwert (Clean Fair Value) zu bewerten und je Derivatsart, Assetklasse und ISO-Land des ausländischen Partners oder der ausländischen Partnerin zu einem Gesamt-Forderungs- bzw. Gesamt-Verpflichtungsstand zu aggregieren.

Einige Arten von Finanzderivaten wechseln während der Laufzeit des Kontrakts von einer Forderung zu einer Verbindlichkeit und umgekehrt. Im Allgemeinen sind Bestände stets als positive Forderungen oder Verbindlichkeiten zu melden. Wenn eine Bestandsveränderung eintritt und es zu keinem Settlement kommt, wird der Marktwert der Bruttoforderung bzw. der Bruttoverbindlichkeit zum Abschluss der vorhergehenden Berichtsperiode auf null neu bewertet und die Bruttoverbindlichkeit bzw. die Forderungsposition von null auf den Marktwert am Ende der aktuellen Rechnungsperiode neu bewertet. Bei Derivaten, die täglich abgewickelt werden, sind die Bestände in der Bilanz gleich null.

Beschreibung der Datenfelder und deren Ausprägungen

In Klammer werden die Codes der Datenfelder (Dimensionen) und deren Ausprägungen angeführt. Diese Codes werden benötigt, wenn die Meldung via Excel-Upload oder via DV-Schnittstelle (XML) übermittelt wird.

Land - Sitzland (LD)

Es ist der zweistellige ISO-Code für das Sitzland des ausländischen Geschäftspartners zu melden. Hier ist der Geschäftssitz von Relevanz. Bei Privatpersonen als Geschäftspartner ist der Wohnsitz, und nicht die Staatsbürgerschaft, heranzuziehen.

Handelt es sich beim Partner oder der Partnerin um eine internationale Organisation mit Sitz im Ausland, ist deren entsprechender Ländercode zu verwenden.

Bei direkt an ausländischen Börsen gehandelten Derivaten ist es gestattet, das Sitzland der Börse anzugeben.

Bei OTC-Geschäften ist das Sitzland der Clearingstelle oder der tatsächliche Counterpart anzugeben.

Der ISO-Code ist der Ländercode gemäß ISO-Standard 3166.

→ Klassifikationen - Oesterreichische Nationalbank (OeNB)

Beispiel: Land - Sitzland (LD) bei Beständen

Eine inländische Einheit hat aufgrund einer gekauften Option eine Forderung (Bestand) gegenüber einem:einer britischen Geschäftspartner:in. Den Basiswert, der nicht Gegenstand der AWFDE-Meldung ist, bilden deutsche Aktien.

In diesem Fall ist der ISO-Code für Großbritannien = GB anzugeben.

Art des Derivats (DERART)

Bestände (Forderungen und Verpflichtungen) aus grenzüberschreitenden Geschäften mit Finanzderivaten sind wie folgt zu untergliedern:

Forwards (FORW)

Optionen (OPT)

Swaps (SWAP)

Sonstige Finanzderivate (SONSFD)

Assetklasse (AKL)

Die Assetklasse des Underlyings ist wie folgt zu klassifizieren:

Commodity (COMM)

Credit (CRED)

Foreign Exchange and Gold (CURR)

Equity (EQU)

Interest Rate (INTRATE)

Sonstige Assetklasse (SONSAK)

Art des Bestandes (BESTART)

Da Bestände an Forderungen und Verpflichtungen als Absolutwert gemeldet werden (siehe Datenfeld "Wert"), ist eine Untergliederung mittels folgender Ausprägungen erforderlich:

Forderungen (FORD)

Verpflichtungen (VERPF)

Bei Futures ist kein Bestand zu melden (Konzeptcode STAND darf nicht vorkommen und BESTART muss leer sein). Nur die Kombination aus Konzeptcode = TRANS und TRANSZ = FORD oder VERPF ist zulässig.

Wertart (WA)

Hier ist immer der Marktwert (MW) anzugeben.

Wert

Bestände (Forderungen und Verpflichtungen) sind mit dem beizulegenden Zeitwert (Fair Value) je regionaler Zuordnung zu bewerten, wobei unter Forderungen positive Zeitwerte und unter Verpflichtungen negative Zeitwerte zu subsummieren sind, welche jeweils als Absolutwerte auszuweisen sind. Bestände sind somit immer als positive Werte zu melden.

Die Meldung ist in Euro zu legen. Für Bestände ist der letzte verfügbare Wechselkurs des Monats der Meldeperiode zu verwenden.

→ Wechselkurse - Oesterreichische Nationalbank (OeNB)

Beispiel: Wechselkurs bei Beständen

Eine inländische Einheit hat per 30. September Verpflichtungen aus grenzüberschreitenden Geschäften mit Finanzderivaten in Höhe von 5.000.000 GBP gegenüber Großbritannien.

Dieser Fremdwährungsbetrag muss mit dem EZB-Referenzkurs vom 30. September (Meldestichtag) umgerechnet und gemeldet werden.

Der Wechselkurs per 30. September beträgt 1 EUR = 0,81275 GBP.

Die Fremdwährungsbetrag ist mit dem letztverfügbaren Wechselkurs des Monats umzurechnen: 5.000.000 GBP / 0,81275 = 6.151.953 EUR

Es ist ein Bestand an Verpflichtungen gegenüber Großbritannien in der Höhe von 6.151.953 EUR zu melden.

Wertkommentar

Alle Werte können kommentiert werden. Kommentare reduzieren allfällige Rückfragen. Wenn sich im Rahmen der Meldungslegung eine systembasierte Rückfrage ergibt, dann ist ein verpflichtender Kommentar zu erfassen.

Transaktionen im Zusammenhang mit Finanzderivaten (KONZEPTCODE = TRANS)

Zu den Transaktionen, die bei Finanzderivaten erfasst werden, zählen der Handel mit den Kontrakten sowie der Nettowert des Settlements. Sie können zu Beginn, auf Sekundärmärkten, mit laufenden Transaktionen (z. B. für Margin-Zahlungen) und beim Settlement auftreten. Bewertungsgewinne und -verluste sind nicht als Transaktionen zu melden.

Transaktionen im Zusammenhang mit Finanzderivaten umfassen unter anderem folgende Zahlungseingänge und -ausgänge:

Prämien

Bezahlte (Zahlungsausgang) und erhaltene (Zahlungseingang) Prämien (etwa bei Kauf/Verkauf einer Option am Primär- bzw. Sekundärmarkt).Cash Settlement

Cash Settlements (laufend bzw. bei Ausübung/Schließung des Geschäfts) wie etwa Variation Margins (z. B. bei Futures). Diese sind im Sinne von laufenden Ausgleichszahlungen (On-going Settlement) als Zahlungseingänge bzw. als Zahlungsausgänge unter Finanzderivaten zu zeigen. Variation Margins sind börsetägliche Buchungen zur Realisierung der Gewinne und Verluste aus den einzelnen Positionen.Physical Settlement

Differenz zwischen dem Ausübungspreis und dem tatsächlichen Preis des zugrunde liegenden Finanzierungsinstrumentes am Ausübungstag.Asynchrone Settlementzahlungen

Asynchrone Settlementzahlungen (z. B. quartalsweise gegen jährliche Zinsen bei einem Zinsswap).

Folgende Zahlungseingänge und -ausgänge sind NICHT als Transaktionen im Zusammenhang mit Finanzderivaten zu melden:

Initial Margins sind nicht als Transaktionen im Zusammenhang mit Finanzderivaten zu melden. Unter Initial Margins versteht man einen Geldbetrag, der bei Transaktionseröffnung vom Auftraggeber oder der Auftraggeberin auf ein Sperrkonto hinterlegt werden muss.

Bei Währungsswaps darf der Tausch der Währungen (= Underlying, Swapgegenstand) selbst nicht als Transaktion im Zusammenhang mit Finanzderivaten gemeldet werden. In diesem Fall ist lediglich bei Schließung des Geschäfts der Marktwert des Swaps auszugleichen und als Zahlungseingang oder Zahlungsausgang darzustellen.

Von Broker:innen oder Intermediär:innen für die Vermittlung von Optionen, Futures, Swaps und anderen Derivatekontrakten gezahlte oder erhaltene Provisionen.

Beschreibung der Datenfelder und deren Ausprägungen

In Klammer werden die Codes der Datenfelder (Dimensionen) und deren Ausprägungen angeführt. Diese Codes werden benötigt, wenn die Meldung via Excel-Upload oder via DV-Schnittstelle (XML) übermittelt wird.

Land - Sitzland (LD)

Es ist der zweistellige ISO-Code für das Sitzland des ausländischen Geschäftspartners oder der ausländischen Geschäftspartnerin zu melden. Hier ist der Geschäftssitz von Relevanz. Bei Privatpersonen als Geschäftspartner:in ist der Wohnsitz, und nicht die Staatsbürgerschaft, heranzuziehen.

Bei OTC-Geschäften ist das Sitzland des ausländischen Geschäftspartners oder der Geschäftspartnerin bzw. der Clearingstelle anzugeben.

Bei direkt an ausländischen Börsen gehandelten Derivaten ist das Sitzland der Börse anzugeben.

Handelt es sich beim Partner oder der Partnerin um eine internationale Organisation mit Sitz im Ausland, ist deren entsprechender Ländercode zu verwenden.

Der ISO-Code ist der Ländercode gemäß ISO-Standard 3166.

→ Klassifikationen - Oesterreichische Nationalbank (OeNB)

Beispiel: Land - Sitzland (LD) bei Transaktionen

Eine inländische Einheit erwirbt von einem:einer britischen Geschäftspartner:in eine Option. Den Basiswert bilden deutsche Aktien.

In diesem Fall ist der ISO-Code für Großbritannien = GB anzugeben.

Art des Derivats (DERART)

Transaktionen (Zahlungseingänge und Zahlungsausgänge) aus grenzüberschreitenden Geschäften mit Finanzderivaten sind wie folgt zu untergliedern:

Forwards (FORW)

Futures (FUTURE)

Optionen (OPT)

Swaps (SWAP)

Sonstige Finanzderivate (SONSFD)

Assetklasse (AKL)

Die Assetklasse des Underlyings ist wie folgt zu klassifizieren:

Commodity (COMM)

Credit (CRED)

Foreign Exchange and Gold (CURR)

Equity (EQU)

Interest Rate (INTRATE)

Sonstige Assetklasse (SONSAK)

Transaktionszuordnung (TRANSZ)

Mittels der Transaktionszuordnung sind die Transaktionen den Forderungs- bzw. Verpflichtungsständen zuzuordnen:

Forderungen (FORD)

Verpflichtungen (VERPF)

Die Zuordnung der Transaktionen sind zum Ausübungszeitpunkt folgendermaßen durchzuführen bzw. umzusetzen:

TRANSZ = FORD: Saldo sämtlicher Zahlungseingänge und -ausgänge all jener Derivate, die sich zum Zahlungszeitpunkt in einer Forderungsposition (FORD) befanden, je Derivatsart, Assetklasse und Land des ausländischen Geschäftspartners oder der Geschäftspartnerin.

TRANSZ = VERPF: Saldo sämtlicher Zahlungseingänge und -ausgänge all jener Derivate, die sich zum Zahlungszeitpunkt in einer Verpflichtungsposition (VERPF) befanden, je Derivatsart, Assetklasse und Land des ausländischen Geschäftspartners oder der ausländischen Geschäftspartnerin.

Ein negativer Saldo ist unbedingt mit einem negativen Vorzeichen zu melden!

Es wird ausdrücklich darauf hingewiesen, dass Zahlungseingänge und -ausgänge sowohl auf der Forderungsseite als auch auf der Verpflichtungsseite entstehen können. Falsch wäre eine Übermittlung von Zahlungseingängen ausschließlich mittels Konzeptcode = TRANS und Dimension = TRANSZ mit Attributsausprägung = FORD bzw. Zahlungsausgänge ausschließlich mit Attributsausprägung = VERPF.

Sollte eine meldepflichtige Einheit, zum Beispiel Devisentermingeschäfte, lediglich als Finanzintermediär für Kund:innen bzw. im Konzern anbieten, ergeben sich keine Transaktionen, da sich zum Zahlungszeitpunkt Zahlungseingänge und -ausgänge ausgleichen, sofern die meldepflichtige Einheit kein:e Vertragspartner:in des derivativen Geschäftes ist. Bewertungsunterschiede zwischen Termin- und Kassakurs sind mittels Konzeptcode = STAND und Dimension = BESTART zu melden. Befindet sich das Termingeschäft in einer Forderungsposition, ist die Attributsausprägung = FORD zu verwenden. Befindet sich das Termingeschäft in einer Verpflichtungsposition, ist die Attributsausprägung = VERPF zu verwenden.

Ausnahmeregelung für Transaktionen

Sollte es einer meldepflichtigen Einheit nicht möglich sein, Transaktionen zu Finanzderivaten gemäß der oben angeführten Regelung (Zuordnung der Transaktionen) zu übermitteln, kann die Transaktionszuordnung zum Ausübungszeitpunkt folgendermaßen durchgeführt bzw. umgesetzt werden:

TRANSZ = FORD: positiver Saldo aus Zahlungseingängen und -ausgängen je Derivatsart, Assetklasse und Land des ausländischen Geschäftspartners oder der ausländischen Geschäftspartnerin.

TRANSZ = VERPF: negativer Saldo aus Zahlungseingängen und -ausgängen je Derivatsart, Assetklasse und Land des ausländischen Geschäftspartners oder der ausländischen Geschäftspartnerin.

Ein negativer Saldo ist unbedingt mit einem negativen Vorzeichen zu melden!

Über die Inanspruchnahme dieser Ausnahmeregelung ist die OeNB zu informieren (E-Mail an Aussenwirtschaft.FDE@oenb.at).

Wertart (WA)

In der Onlineapplikation MeldeWeb muss keine Wertart ausgewählt werden. Bei Übermittlung der Meldung via Excel-Upload oder via DV-Schnittstelle (XML) ist Marktwert (MW) als Wertart zu wählen.

Wert

Transaktionen (Zahlungseingänge und Zahlungsausgänge) sind als Saldo einer Meldeperiode, je Derivatsart, Assetklasse und regionaler Zuordnung (ISO-Land des ausländischen Geschäftspartners oder der ausländischen Geschäftspartnerin) zu melden. Positive Salden sind als positive Werte, negative Salden als negative Werte zu erfassen.

Die Meldung ist in Euro zu legen. Für Transaktionen ist der Wechselkurs des entsprechenden Tages (Tag der Transaktion) zu verwenden.

→ Wechselkurse - Oesterreichische Nationalbank (OeNB)

Beispiel: Wechselkurs bei Transaktionen

Am 3. Oktober kommt es zu einer meldepflichtigen Transaktion aus grenzüberschreitenden Geschäften mit Finanzderivaten:

Eine inländische Einheit erhält einen Zahlungseingang aus einer Option in Höhe von 2.000.000 USD. Ansonsten tätigt die Einheit in dieser Periode keine meldepflichtigen Transaktionen im Zusammenhang mit Finanzderivaten.

Der Fremdwährungsbetrag von 2.000.000 USD muss mit dem EZB-Referenzkurs vom 3. Oktober umgerechnet und gemeldet werden.

Der Wechselkurs per 3. Oktober beträgt 1 EUR = 1,3035 USD.

Die Fremdwährungsbetrag ist mit dem Wechselkurs des Transaktionsdatums umzurechnen: 2.000.000 USD / 1,3035 = 1.534.331 EUR

Es ist eine Transaktion zum Zahlungseingang (positiver Wert) in der Höhe von 1.534.331 EUR zu melden.

Wertkommentar

Alle Werte können kommentiert werden. Kommentare reduzieren allfällige Rückfragen. Wenn sich im Rahmen der Meldungslegung eine systembasierte Rückfrage ergibt, dann ist ein verpflichtender Kommentar zu erfassen.

Qualitätsanforderungen

Die AWFDE-Meldung muss zeitgerecht und vollständig an die OeNB übermittelt werden.

Eine vollständige AWFDE-Meldung umfasst alle Dimensionsausprägungen über sämtliche Arten der getätigten Investments.

Wenn sich im Rahmen der Meldungslegung eine systembasierte Rückfrage ergibt, dann ist ein verpflichtender Kommentar zu erfassen.

Die OeNB überprüft die eingelangten Meldungen und kommt bei etwaigen Fragen auf die Meldenden zu. Diese sind umgehend zu beantworten.

Siehe weiters: Allgemeine Bestimmungen.

Meldebeispiele zu ausgewählten Geschäftsfällen/Sachverhalten (inhaltlich)

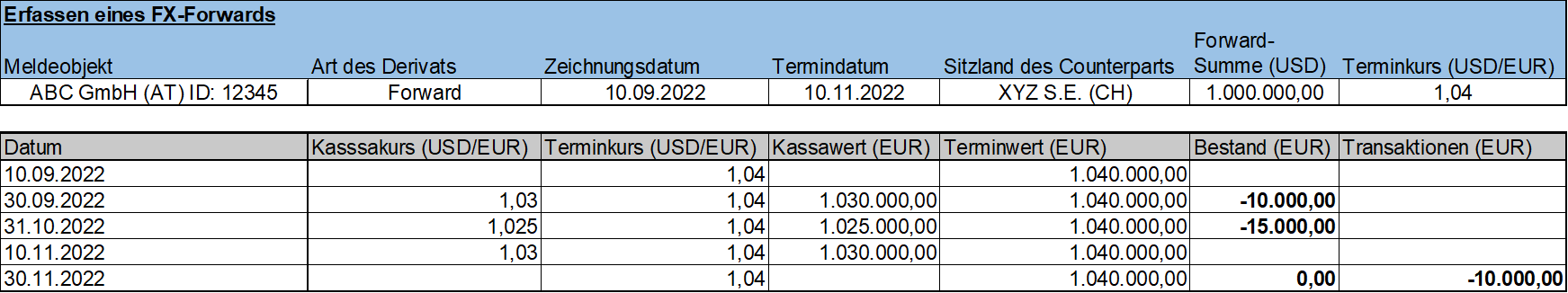

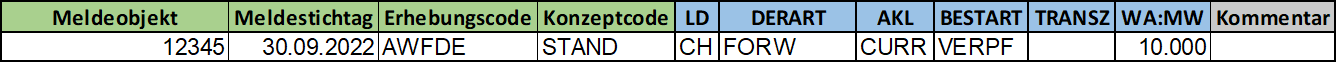

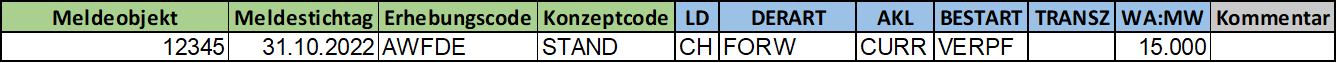

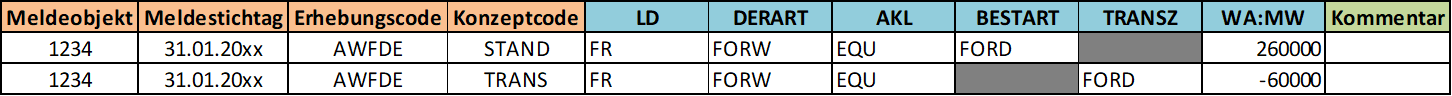

Beispiel: FX-Forward

Achtung: Transaktionen in der Erhebung AWFDE ziehen eine Veränderung auf ausländischen Einlagen-/Brokerkonten nach sich, die im Rahmen der Erhebung AWFUV an die OeNB übermittelt werden müssen.

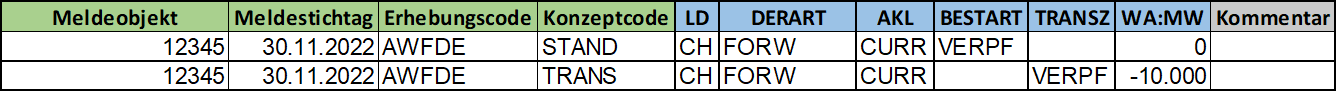

AWFDE-Meldung zum Meldestichtag 30.09.2022:

AWFDE-Meldung zum Meldestichtag 31.10.2022:

AWFDE-Meldung zum Meldestichtag 30.11.2022:

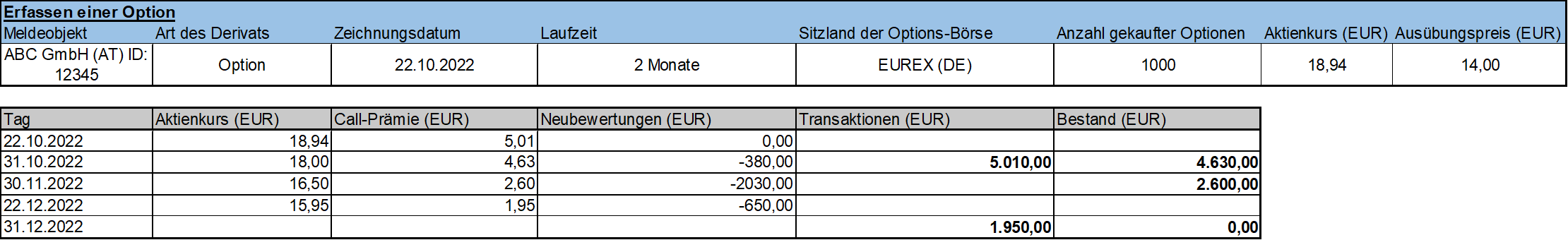

Beispiel: Call/Put einer Option

Achtung: Transaktionen in der Erhebung AWFDE ziehen eine Veränderung auf ausländischen Einlagen-/Brokerkonten bzw. auf ausländischen Wertpapierdepots nach sich, die im Rahmen der Erhebung AWFUV bzw. der Erhebung AWWPA an die OeNB übermittelt werden müssen. Beispiel zu einem Einzelgeschäft (hier unter der Meldegrenze; für die Meldungslegung sind alle grenzüberschreitenden Finanzderivatsgeschäfte der jeweiligen Meldeperiode zu berücksichtigen).

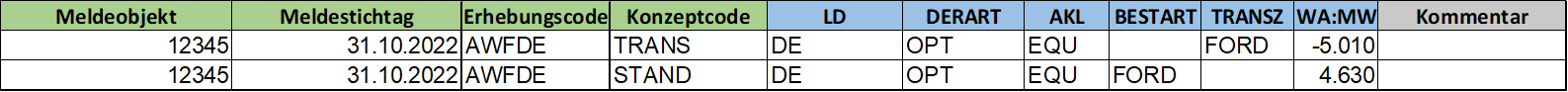

AWFDE-Meldung zum Meldestichtag 31.10.2022:

AWFDE-Meldung des Käufers oder der Käuferin:

AWFDE-Meldung des Verkäufers oder der Verkäuferin:

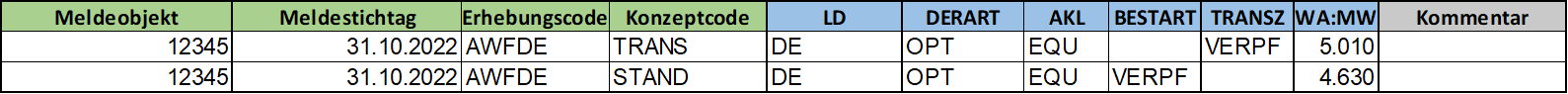

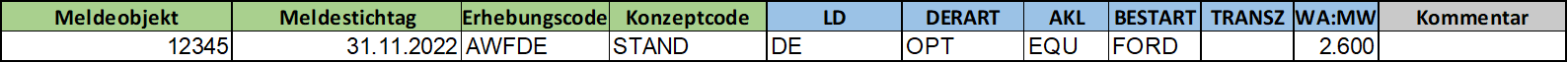

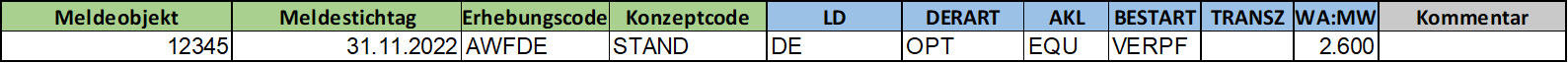

AWFDE-Meldung zum Meldestichtag 30.11.2022:

AWFDE-Meldung des Käufers oder der Käuferin:

AWFDE-Meldung des Verkäufers oder der Verkäuferin:

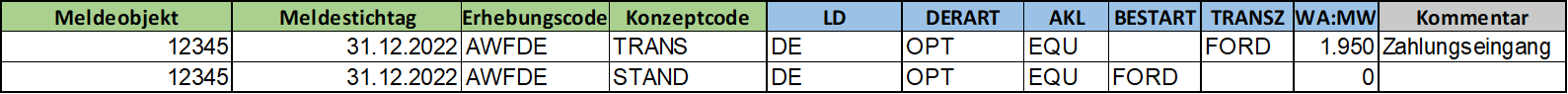

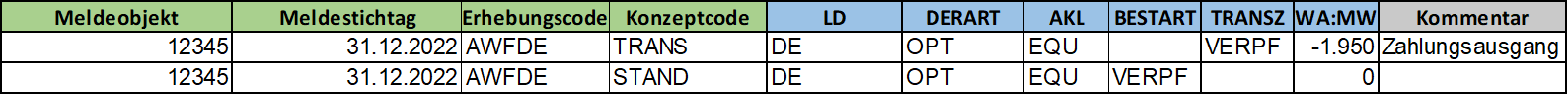

AWFDE-Meldung zum Meldestichtag 31.12.2022:

Der vereinbarte Strikepreis ist niedriger, als der zum Stichtag gültige Marktpreis der Aktie. Der:die Käufer:in übt die Option aus!

AWFDE-Meldung des Käufers oder der Käuferin:

AWFDE-Meldung des Verkäufers oder der Verkäuferin:

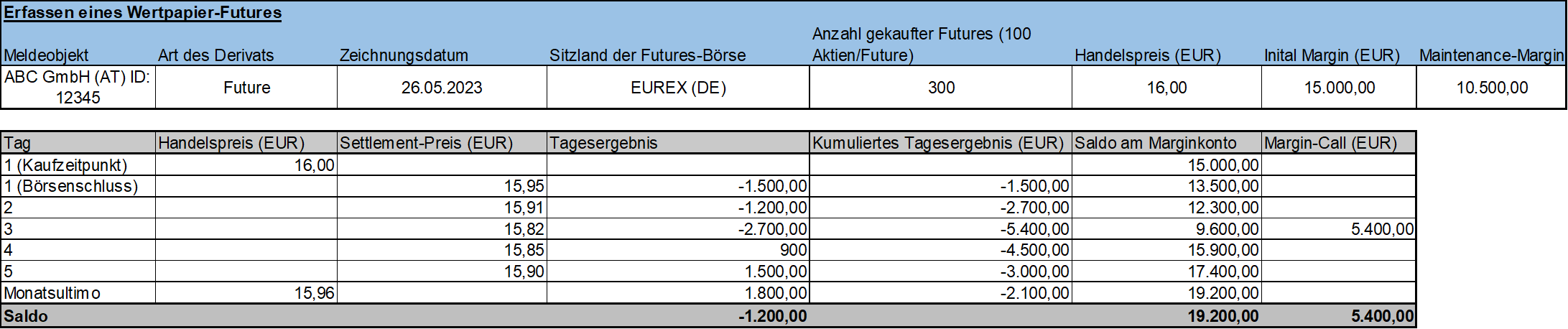

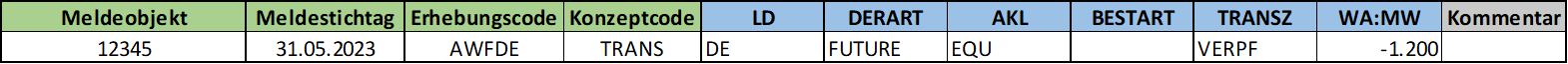

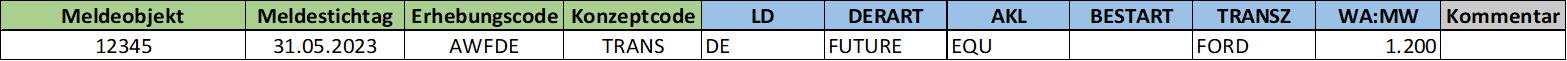

Beispiel: Future

Achtung: Transaktionen in der Erhebung AWFDE ziehen eine Veränderung auf ausländischen Einlagen-/Brokerkonten nach sich, die im Rahmen der Erhebung AWFUV an die OeNB übermittelt werden müssen. Bei Futures ist kein Bestand zu melden (Konzeptcode STAND darf nicht vorkommen und BESTART ist leer). Nur die Kombination aus Konzeptcode = TRANS und TRANSZ = FORD oder VERPF ist zulässig. Beispiel zu einem Einzelgeschäft (hier unter der Meldegrenze; für die Meldungslegung sind alle grenzüberschreitenden Finanzderivatsgeschäfte der jeweiligen Meldeperiode zu berücksichtigen).

AWFDE-Meldung zum Meldestichtag 31.05.2023:

AWFDE-Meldung des Käufers oder der Käuferin:

AWFDE-Meldung des Verkäufers oder der Verkäuferin:

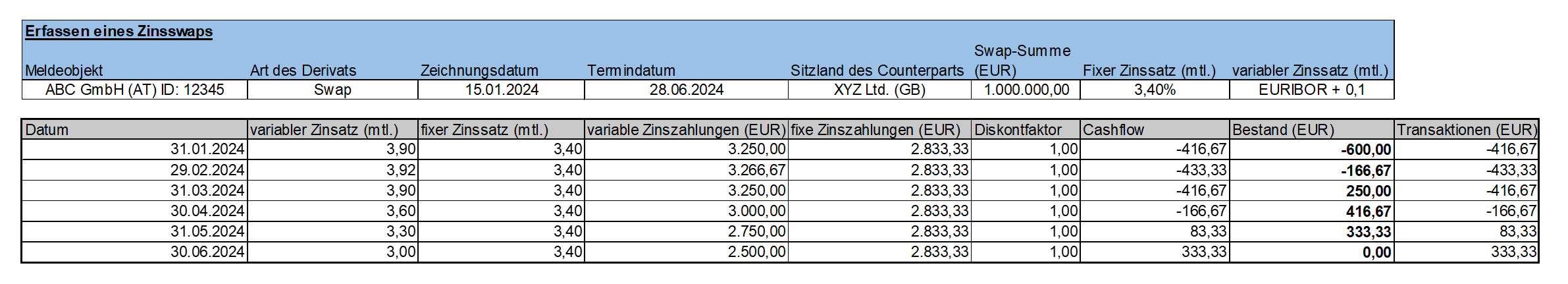

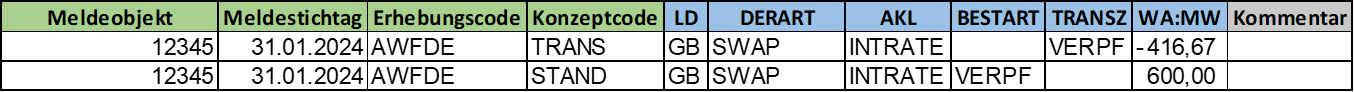

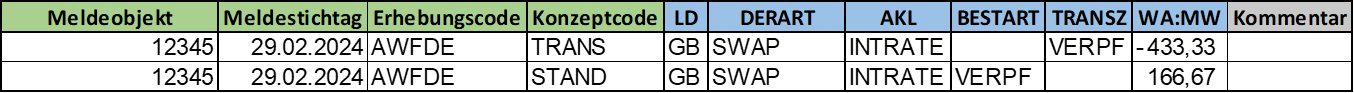

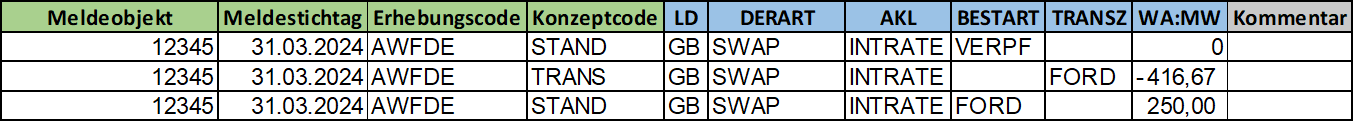

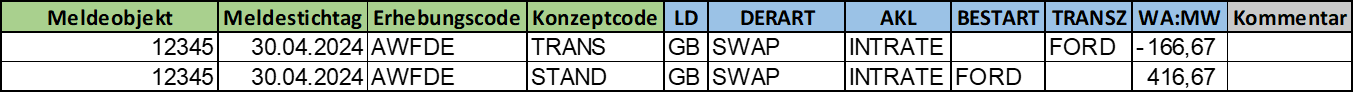

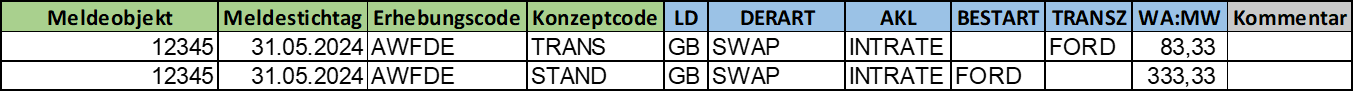

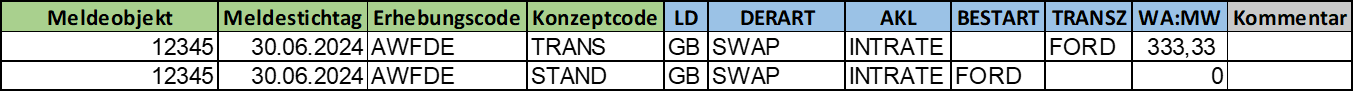

Beispiel: Zinsswap

Achtung: Transaktionen in der Erhebung AWFDE ziehen eine Veränderung auf ausländischen Einlagen-/Brokerkonten nach sich, die im Rahmen der Erhebung AWFUV an die OeNB übermittelt werden müssen. Beispiel zu einem Einzelgeschäft (hier unter der Meldegrenze; für die Meldungslegung sind alle grenzüberschreitenden Finanzderivatsgeschäfte der jeweiligen Meldeperiode zu berücksichtigen).

Der Bestand zum 31.01.2024 (600 EUR) ergibt sich aus der Summe der zukünftigen bewerteten Cashflows (Februar bis Juni).

AWFDE-Meldung zum Meldestichtag 31.01.2024:

AWFDE-Meldung zum Meldestichtag 29.02.2024:

AWFDE-Meldung zum Meldestichtag 31.03.2024:

AWFDE-Meldung zum Meldestichtag 30.04.2024:

AWFDE-Meldung zum Meldestichtag 31.05.2024:

AWFDE-Meldung zum Meldestichtag 30.06.2024:

Technische Beschreibung

Erhebungstemplate (optimiert für DV-Schnittstelle)

Kopfdaten | Gemeldete Konzepte | Dimensionen | ||

|---|---|---|---|---|

Code | Bezeichnung | Code | Bezeichnung | |

Erhebungscode (EC) Meldeobjekt (MO) Meldestichtag (MP) | STAND | Bestände von Finanzderivaten | LD | Land - Sitzland |

DERART | Art des Derivats | |||

AKL | Assetklasse | |||

BESTART | Art des Bestandes | |||

WA | Wertart | |||

TRANS | Transaktionen im Zusammenhang mit Finanzderivaten | LD | Land - Sitzland | |

DERART | Art des Derivats | |||

AKL | Assetklasse | |||

TRANSZ | Transaktionszuordnung | |||

WA | Wertart | |||

Dimensionen (Datenfelder)

Code | Bezeichnung |

|---|---|

LD | Land - Sitzland |

DERART | Art des Derivats |

AKL | Assetklasse |

BESTART | Art des Bestandes |

TRANSZ | Transaktionszuordnung |

WA | Wertart |

Attributsausprägungen

LD | |

Code | Bezeichnung |

ISO-Landcode | Land |

DERART | |

Code | Bezeichnung |

FUTURE | Futures |

OPT | Optionen |

FORW | Forwards |

SWAP | Swaps |

SONSFD | Sonstige Finanzderivate |

AKL | |

Code | Bezeichnung |

COMM | Commodity |

CRED | Credit |

CURR | Foreign Exchange and Gold |

EQU | Equity |

INTRATE | Interest Rate |

SONSAK | Sonstige Assetklasse |

BESTART | |

Code | Bezeichnung |

FORD | Forderungen |

VERPF | Verpflichtungen |

TRANSZ | |

Code | Bezeichnung |

FORD | Forderungen |

VERPF | Verpflichtungen |

WA | |

Code | Bezeichnung |

MW | Marktwert |

Meldebeispiele (xlsx/xml)

Meldebeispiel:

Meldebeispiel_Erhebung_AWFDE_1.xlsx

Meldebeispiel_Erhebung_AWFDE_1.xml

FAQs

Folgend finden Sie die Antworten auf die im Rahmen des Webinars zu grenzüberschreitenden Finanzderivats- bzw. Termingeschäften am 7. Mai 2024 gestellten Fragen. Gleichlautende Fragen wurden zusammengefasst.

Allgemeines

Wo findet man die Webinar-Präsentation vom 7. Mai 2024?

Die Präsentationsunterlage zum Webinar steht zum Abruf auf der Website der OeNB unter Meldewesen/Meldebestimmungen/Aussenwirtschaftsstatistik/Meldeinhalte bereit (siehe 4. Grenzüberschreitende Finanzderivate; Webinar-Präsentation AWFDE).

Welche Konsequenzen hat es, wenn man den Meldezeitraum nicht einhält?

Die Meldezeitpunkte werden basierend auf den (inter)nationalen Lieferverpflichtungen der OeNB festgelegt und sind grundsätzlich einzuhalten. In Ausnahmefällen können Fristverlängerungen auf begründete Anfrage hin gewährt werden. Das Devisengesetz behält der OeNB das Recht zur Einleitung von Sanktionierungsmaßnahmen vor. Wer seinen Verpflichtungen zur Erteilung von Auskünften, zur Bekanntgabe von Daten, zur Vorlage von Unterlagen und Nachweisen oder zur Einsichtgewährung nicht vollständig und fristgerecht nachkommt, oder wer wissentlich unvollständige oder unrichtige Angaben macht, kann im Rahmen eines Verwaltungsstrafverfahrens durch die betreffende Bezirksverwaltungsbehörde bzw. Landespolizeidirektion zu einer Geldstrafe verurteilt werden.

Gibt es Strafen bei verspäteter Meldung oder bei Nichtmeldung?

Das Devisengesetz behält der OeNB das Recht zur Einleitung von Sanktionierungsmaßnahmen bei Meldevergehen vor. Wer seinen Verpflichtungen zur Erteilung von Auskünften, zur Bekanntgabe von Daten, zur Vorlage von Unterlagen und Nachweisen oder zur Einsichtgewährung nicht vollständig und fristgerecht nachkommt, oder wer wissentlich unvollständige oder unrichtige Angaben macht, kann im Rahmen eines Verwaltungsstrafverfahrens durch die betreffende Bezirksverwaltungsbehörde bzw. Landespolizeidirektion zu einer Geldstrafe verurteilt werden.

Wie können sich nicht österreichische Geschäftsführende, die keinen USP-Zugang haben, bei MeldeWeb anmelden?

Für nicht österreichische Geschäftsführende bietet das Unternehmensserviceportal (http://usp.gv.at ) Lösungswege an.

Was muss beachtet werden, bevor die AWFDE-Meldung abgegeben wird? Gibt es dafür eine Checkliste?

Ja. Siehe dazu folgend bzw. Folie 33 der Webinar-Präsentation.

Checkliste:

Börslicher und außerbörslicher Derivatehandel ist zu berücksichtigen

Die Vorzeichen (+/-) sind zu beachten: Bestände sind OHNE Vorzeichen, Zahlungsausgänge mit negativem Vorzeichen zu melden

KEINE AWFDE-Meldungsinhalte sind: Underlying, Bestände bei Futures, Kreditlinien/ISDA-Agreements/Marginkonto/sonstige Sicherheiten

Veränderungen der Marginkonten sind in der Erhebung AWFUV zu melden

Entstehung der Meldepflicht

Ist eine Leermeldung/Nullmeldung abzugeben, wenn bis dato für den Bereich grenzüberschreitender Finanzderivate und Termingeschäfte keine Meldepflicht bestand und sich auch aktuell keine Meldepflicht ergibt?

Wenn keine Meldepflicht bestand bzw. besteht, ist auch keine Leermeldung/Nullmeldung abzugeben.

Wer ist meldepflichtig, wenn grenzüberschreitende Finanzderivate und Termingeschäfte getätigt werden, diese aber von einem Konzernunternehmen im Ausland erledigt werden?

Die Meldepflicht an die OeNB betrifft ausschließlich in Österreich ansässige Einheiten, die Vertragspartner:innen dieser Geschäfte sind.

Sind einzelne grenzüberschreitende Finanzderivate und Termingeschäfte in der AWFDE-Erhebung meldepflichtig?

Grenzüberschreitende Finanzderivate und Termingeschäfte sind in der AWFDE-Erhebung je Derivatsart und Assetklasse zusammenzufassen und je Counterpartland (Ausland) zu gliedern. Anzugeben ist der zweistelliger ISO-Code für das jeweilige Counterpartland.

Wer ist meldepflichtig, wenn ein Finanzderivat zwischen einer österreichischen Bank (Eigengeschäft der Bank) und einem im Ausland ansässigen Mutterunternehmen abgeschlossen wird?

Meldepflichtig ist die in Österreich ansässige Bank.

Entsteht eine Meldepflicht, wenn konzernintern (intercompany) Finanzderivate abgeschlossen werden?

Konzernintern abgeschlossene grenzüberschreitende Finanzderivate und Termingeschäfte sind meldepflichtig.

Ist im Konzern die Holding bzw. die Muttergesellschaft meldepflichtig oder das konkrete Einzelunternehmen?

Meldepflichtig ist immer jene Einheit, die als Vertragspartner:in bei grenzüberschreitenden Finanzderivaten und Termingeschäften auftritt und den Sitz in Österreich hat.

Sind Gebietskörperschaften im Bereich der grenzüberschreitenden Finanzderivate meldepflichtig?

Gebietskörperschaften sind meldepflichtig, sofern grenzüberschreitende Finanzderivate und Termingeschäfte getätigt werden und die Gebietskörperschaft als Vertragspartner auftritt.

Ist ein Hedging für Konzernunternehmen meldepflichtig, auch wenn keine physischen Exporte betrieben werden?

Grenzüberschreitende Absicherungsgeschäfte (Hedging) sind Finanzderivate im Sinne der AWFDE‑Erhebung und somit an die OeNB zu melden.

Hedgegeschäfte sind strikt von realen Exporten und Importen zu trennen. Eine Weitergabe oder Gegenverrechnung im Konzern kann zu konzerinternen Forderungs- oder Verpflichtungsbeständen führen. Siehe dazu Erhebung AWFUV.

Wer ist meldepflichtig, wenn ein Finanzderivat zwischen einer ausländischen Konzernfinanzierungsgesellschaft und einer SWAP-Bank abgeschlossen wird?

Meldepflichtig ist die Einheit/die Bank deren Sitz in Österreich ist und als Vertragspartner:in des grenzüberschreitenden Finanzderivats bzw. Termingeschäfts auftritt.

Grenzübertritt

Welches Counterpartland ist beim Handel von Finanzderivaten mittels Direct Market Access (DMA) anzugeben?

Mittels Direct Market Access erhält man den Zugang zu einer Referenzbörse. Anzugeben ist somit das Sitzland der Börse.

Sind Finanzderivate, die mit einer inländischen Bank abgeschlossen werden, meldepflichtig?

Meldepflichtig sind jene grenzüberschreitenden Finanzderivate und Termingeschäfte, die mit Vertragspartner:innen abgeschlossen wurden, deren:dessen Sitz im Ausland ist.

Sind Absicherungsgeschäfte (Hedging), die von einem österreichischen Unternehmen mit einer inländischen Bank abgeschlossen, und in weiterer Folge an Tochterunternehmen weitergegeben werden, meldepflichtig?

Finanzderivate und Termingeschäfte, die zwischen einem inländischen Unternehmen und einer inländischen Bank abgeschlossen werden, sind nicht meldepflichtig, weil es zu keinem Grenzübertritt kommt. Eine Weitergabe an ein ausländisches Tochterunternehmen ist, wenn dies in Form von Einlagen oder Krediten erfolgt, an die OeNB im Rahmen der AWFUV-Erhebung zu melden. Siehe dazu Erhebung AWFUV.

Meldegrenzen

Welche Finanzderivate sind zu melden, wenn eine der angegebenen Meldegrenzen (Bestand oder Transaktion) überschritten wird?

Eine Meldepflicht für grenzüberschreitende Finanzderivate und Termingeschäfte kann durch Erreichung bzw. Überschreitung der Meldegrenze in Höhe von 1.000.000,00 Euro, sowohl bei Transaktionen als auch bei Beständen, entstehen. Wird eine der beiden Meldegrenzen (entweder Transaktionen oder Bestände) erreicht oder überschritten, sind alle grenzüberschreitenden Finanzderivate zu melden.

Grenzüberschreitende Finanzderivate und Termingeschäfte sind in der AWFDE-Erhebung je Derivatsart und Assetklasse zusammenzufassen und je Region (Ausland) zu gliedern (zweistelliger ISO-Code für das jeweilige Counterpartland).

Ist das Underlying bei der Berechnung der Meldegrenzen zu berücksichtigen?

Das Underlying/der Basiswert ist bei der Berechnung der Meldegrenze NICHT zu berücksichtigen. Relevant ist ausschließlich die Summe der bewerteten Bestände bzw. der Saldo der Transaktionen der grenzüberschreitend getätigten Finanzderivate und Termingeschäfte.

Welcher Zeitraum ist bei der Berechnung der Meldegrenze zu betrachten?

Es ist jeweils der Monatsultimo zu betrachten.

Eine Meldepflicht entsteht, wenn einer der folgenden Punkte erfüllt wird:

die Summe aller Forderungs- und Verpflichtungsbestände (Fair Value) aus grenzüberschreitenden Finanzderivaten und Termingeschäften an einem Monatsultimo erreicht bzw. übersteigt 1.000.000,00 Euro oder

der Saldo aus allen Zahlungseingängen und Zahlungsausgängen (Cashflows) aus grenzüberschreitenden Finanzderivaten und Termingeschäften an einem Monatsultimo erreicht bzw. übersteigt 1.000.000,00 Euro.

Wird keine der genannten Meldegrenzen erreicht, entsteht keine Meldepflicht.

Wie berechnen sich die Meldegrenzen?

Bei den Beständen ist der Fair Value aller grenzüberschreitenden Finanzderivate und Termingeschäfte heranzuziehen.

Bei den Transaktionen ist der Saldo aus den in einem Monat getätigten Zahlungseingängen und Zahlungsausgängen aller grenzüberschreitenden Finanzderivate und Termingeschäfte die relevante Größe.

Wie berechnet sich die Meldegrenze bei unterschiedlichen Währungen?

Bestände sind mit dem Monatsultimokurs in Euro umzurechnen.

Transaktionen sind mit dem Monatsmittelkurs in Euro umzurechnen.

Ist die Meldegrenze je Einzelunternehmen zu berechnen oder auf Konzernebene?

Die Meldegrenze bezieht sich auf die Einheit, welche grenzüberschreitende Finanzderivate und Termingeschäfte tätigt und den Sitz in Österreich hat.

Beziehen sich die angegebenen Meldegrenzen auf Einzelgeschäfte oder auf die gesamten grenzüberschreitenden Finanzderivate?

Zur Berechnung der Meldegrenzen sind alle grenzüberschreitenden Finanzderivate und Termingeschäfte mit allen Ländern zum jeweiligen Monatsultimo zu berücksichtigen.

Entsteht eine Meldepflicht, wenn der Saldo aus Zahlungseingängen und Zahlungsausgängen, zum Beispiel bei Commodity-Futures, den Betrag von 1.000.000,00 nicht erreicht.

Ein Unterschreiten der Meldegrenze erzeugt keine Meldepflicht. Freiwillige Meldungen werden entgegengenommen.

Sind Leermeldungen (auch rückwirkend) zu übermitteln, wenn die Meldegrenze nie überschritten wurde?

Wird die Meldegrenze nicht erreicht bzw. wurde diese auch in der Vergangenheit nicht überschritten, ist auch keine Leermeldung zu übermitteln.

Welcher Betrachtungszeitraum ist bei der Berechnung der Meldegrenze heranzuziehen?

Zur Berechnung der Meldegrenzen sind alle grenzüberschreitenden Finanzderivate und Termingeschäfte mit allen Ländern zum jeweiligen Monatsultimo zu berücksichtigen.

Sind Terminkäufe von CO2-Zertifikaten, Energieabsicherungen und Rohstoffabsicherungen meldepflichtig?

Sämtliche grenzüberschreitende Termin- bzw. Hedgegeschäfte, unabhängig vom Underlying/Basiswert, sind Inhalt der AWFDE-Erhebung.

Beispielsammlung

Sind Optionen mit Zins-Floor oder Zins-Cap zu melden?

Optionen, unabhängig der unterschiedlichen Ausgestaltungsmöglichkeiten, sind als Derivatsart Option (OPT) und der entsprechenden Assetklasse zusammenzufassen und je Counterpartland zu gliedern.

Ist eine Dollarabsicherung/Fremdwährungsabsicherung meldepflichtig?

Grenzüberschreitende Fremdwährungsabsicherungen sind Termingeschäfte und Teil der AWFDE-Erhebung.

In welcher Derivatsart sind Devisenoptionen zu melden.

Grenzüberschreitende Devisenoptionen sind unter der Derivatsart Option (OPT) und der Assetklasse Currency (CURR) zu melden.

Sind unterschiedliche Commodities in einer Meldung summiert zu melden?

Unterschiedliche Commodities sind den verschiedenen Derivatsarten zuzuordnen und in der Assetklasse Commodity (COMM) zusammenzufassen.

Sind EU-Allowances (EUAs/CO2 Emissionen) in der Assetklasse Commodities zu melden oder unter der Kategorie sonstige Assetklasse?

EUAs/CO2 Zertifikate sind unter der Assetklasse Commodity (COMM) zusammenzufassen.

Können gleiche Derivatsarten und Assetklassen je Counterpartland zusammengefasst werden?

Sämtliche grenzüberschreitende Finanzderivate und Termingeschäfte sind je Derivatsart und Assetklasse zusammenzufassen und je Counterpartland zu gliedern.

Sind OTC-Geschäfte mit physischer Lieferung (Gas- und Stromhandel) zu melden?

Grenzüberschreitende Finanzderivate und Termingeschäfte, unabhängig ob börsengehandelt oder OTC-Geschäfte und unabhängig von der Art der Erfüllung (physisch oder cash) sind Teil der AWFDE-Erhebung.

OTC-Geschäfte mit physischer Lieferung sind gem. REMIT Carve OUT ausgenommen. Trifft das auch auf die AWFDE-Erhebung zu?

Für die Übermittlung der Daten im Rahmen der AWFDE-Erhebung sind die Bestimmungen der ZABIL-Meldeverordnung anzuwenden. Definierte Ausnahmen in anderen Meldeverordnung (z. B. MiFiD II Verordnung) kommen nicht zur Anwendung.

Sind z. B. Zinsswaps in der Bestandsmeldung mit dem Clean Fair Value oder mit dem Dirty Fair Value (d. h. inkl. aufgelaufener Zinsen) zu melden?

Bestände von grenzüberschreitenden Zinsswaps sind mit dem Clean Fair Value zu melden.

Sind einfache Kassageschäfte/Spotdeals in der AWFDE-Erhebung meldepflichtig?

Grenzüberschreitende Kassageschäfte bzw. Spotdeals sind keine Termingeschäfte, weshalb diese Art der Geschäfte nicht Teil der AWFDE-Erhebung sind.

Sind grenzüberschreitende Festgelder im Rahmen der AWFDE-Erhebung meldepflichtig?

Grenzüberschreitende Festgelder sind nicht Teil der AWFDE-Erhebung, sondern in der AWFUV-Erhebung zu melden. Siehe dazu Erhebung AWFUV.

Welcher Marktwert ist als Transaktion zu melden, wenn ein Derivat gesettelt wurde?

Zu übermitteln ist der Marktwert zum Zeitpunkt des Settlements, auch wenn die Daten erst mit Monatsultimo zu übermitteln sind.

Meldewege

Ist eine Meldung nur per USP-Zugang möglich?

Die Meldungslegung hat grundsätzlich über den gesicherten Zugang über das Portal der Oesterreichischen Nationalbank zu erfolgen. Nähere Informationen finden Sie unter: Außenwirtschaftsstatistik – Meldewege - Oesterreichische Nationalbank (OeNB). Für besondere Konstellationen bitten wir Sie um Kontaktaufnahme mit der OeNB über folgende E-Mail-Adresse: aussenwirtschaft.fde@oenb.at.

Rückwirkende Datenübermittlung

Müssen rückwirkende Meldungen erstellt werden? Ab welchem Monat sind rückwirkende Meldung zu übermitteln?

Rückwirkende AWFDE-Erhebungen sind ab Dezember 2021 auf monatlicher Basis zu übermitteln. In einem Meldefile können mehrere Perioden chronologisch geordnet angeführt werden.